Hyperliquidのバリュエーション考察

*元の記事は2024年11月11日執筆です。記事中のデータは現時点の数値と乖離している可能性がございます、予めご了承ください。

2024年11月29日にHYPEトークンが発行されました。

Messariでは、トレンドのプロジェクトのFDVを予想する記事を複数出しております。

価格の参考情報としてぜひご活用ください。

要点

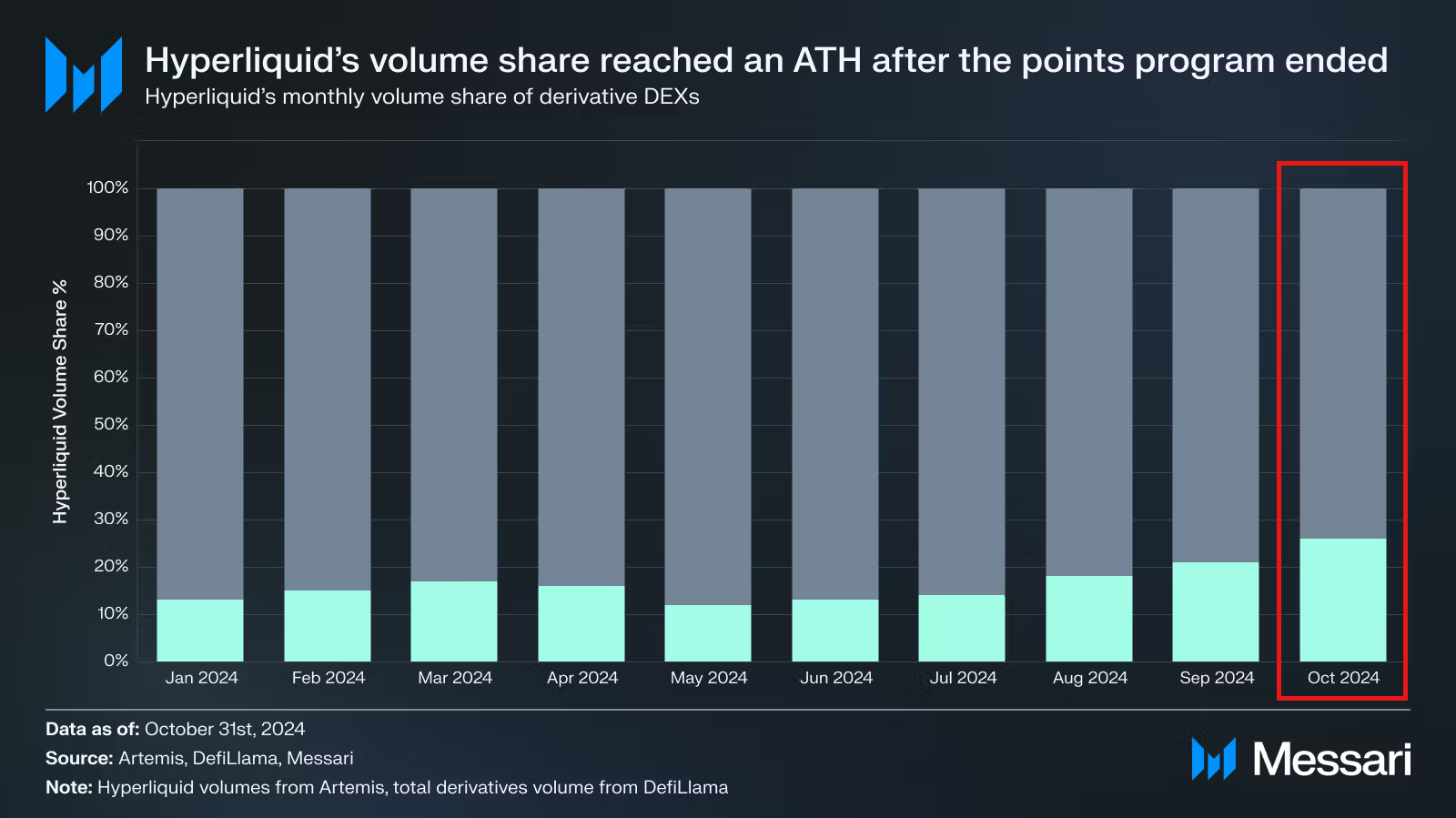

- 前回の報告以降、ポイントプログラムが終了したにもかかわらず、Hyperliquidの指標は成長を続けており、10月にはPerpetual DEXがセクター市場シェアと建玉残高で過去最高を記録しました。

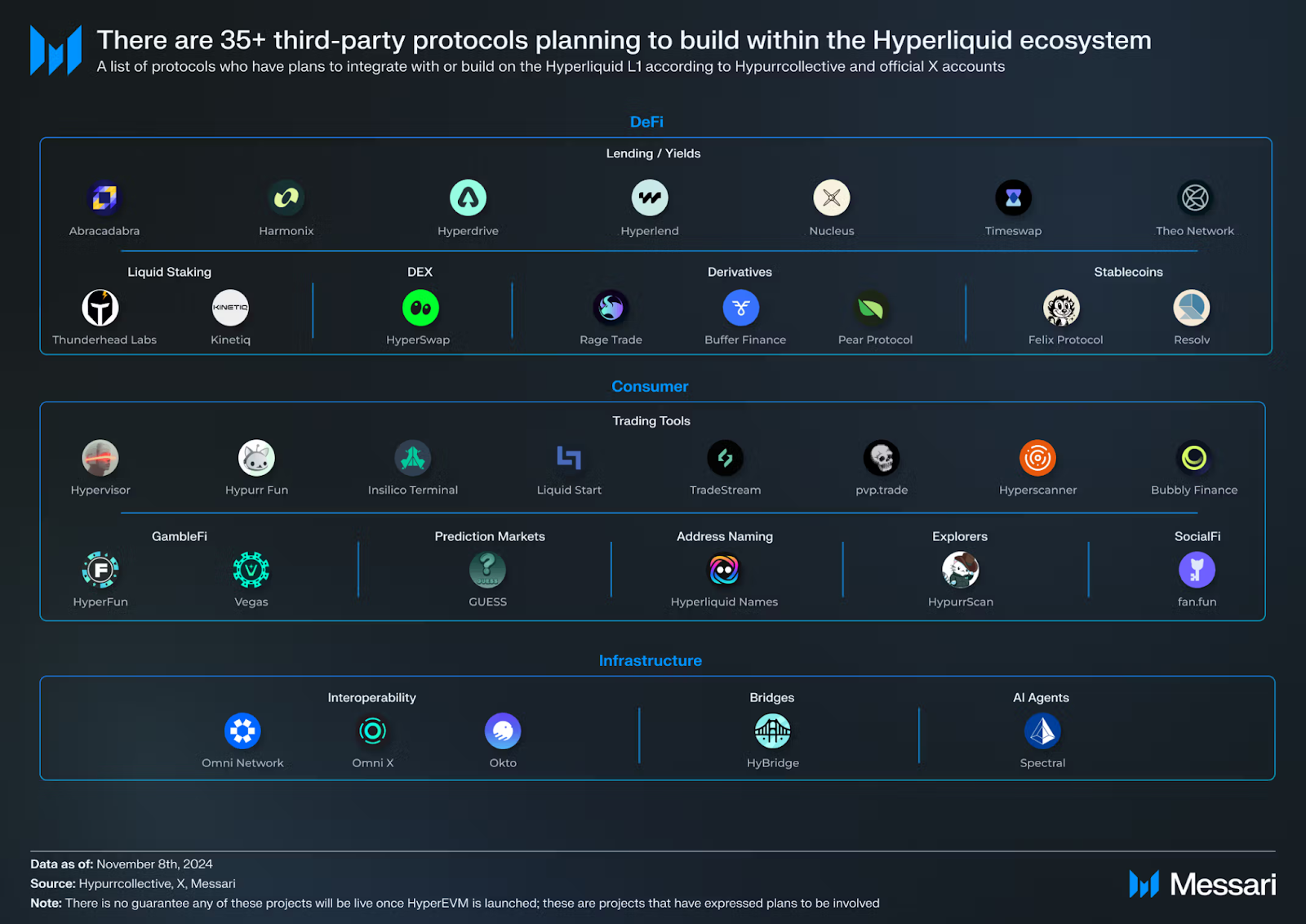

- 35を超えるチームが、HyperEVM上でのローンチまたはインテグレーションを計画していることを発表しており、Hyperliquidはより幅広い汎用L1に近づいています。

- フルスタックの垂直統合型プロトコルであるHyperliquidには、主要なPerpetual DEXと基盤となるL1ネットワークの両方を考慮した、独自のバリュエーション枠組みが求められています。

- 我々のサム・オブ・ザ・パーツ分析によると、Hyperliquidの完全希薄化後評価額(FDV)は、悲観的シナリオで約30億ドル、ベースシナリオで約130億ドル、楽観的シナリオで約340億ドルと見積もられています。

- 2024/11/29のTGE後にHYPEトークンは初値4ドル(FDV40億ドル)でリリース。

その後価格は上昇し、12ドル前後(FDV120億ドル)で推移しています。

(※2024年12月4日 17時時点)

はじめに

Hyperliquidの成長軌道は、クリプトの主要なDeFiプロトコルの1つとして同社を特定した前回のレポート以降、さらに加速しています。1年間にわたったポイントプログラム終了後の10月には、Perpetual DEXが市場シェアで過去最高を記録、オンチェーンデリバティブDEX取引高の26%を獲得しました。建玉残高も過去最高水準で、現在は15億ドルに達しており、前回レポート執筆時点から2倍以上増加しています。

今後を見据えると、待望のトークンローンチが間近に迫っている可能性が高いです。Polymarketでは、Hyperliquidが11月にHYPEトークンをローンチする確率が71%と示されており、ポイント請求期間の終了直後である来週にもローンチが行われる可能性があります。前回レポートでは、トークンジェネシスイベント(TGE)に向けたHyperliquidポイントの潜在的なバリュエーションに関する予測を概説しました。

「ポイントがこれ以上配布されない場合、1ポイントあたり10〜30ドルのバリュエーションを示すポテンシャルシナリオがいくつか考えられ、現在の予想を大幅に上回る可能性があります。20億〜40億ドルのFDVは、HyperliquidをSeiのようなL1競合に近い水準で評価することになり、供給動向を踏まえると、ポイント保有者への割り当てが全体の25〜40%になると予想しています。」

Whales MarketにおけるHyperliquidのポイント価格は現在5ドルから約11ドルに上昇し、我々の予測範囲と一致しています。同様に、Hyperliquidの評価を事前に取引するデリバティブプラットフォームAevoでは、トークンのFDVを35億ドルと見積もっており、これも当初の予測範囲内に収まっています。Hyperliquidのインセンティブプログラム抜きのパフォーマンスを1か月間完全に可視化できた今、クリプトを代表するプロトコルの1つについて、より長期的なバリュエーション論を提示する時が来ました。

バリュエーション枠組み

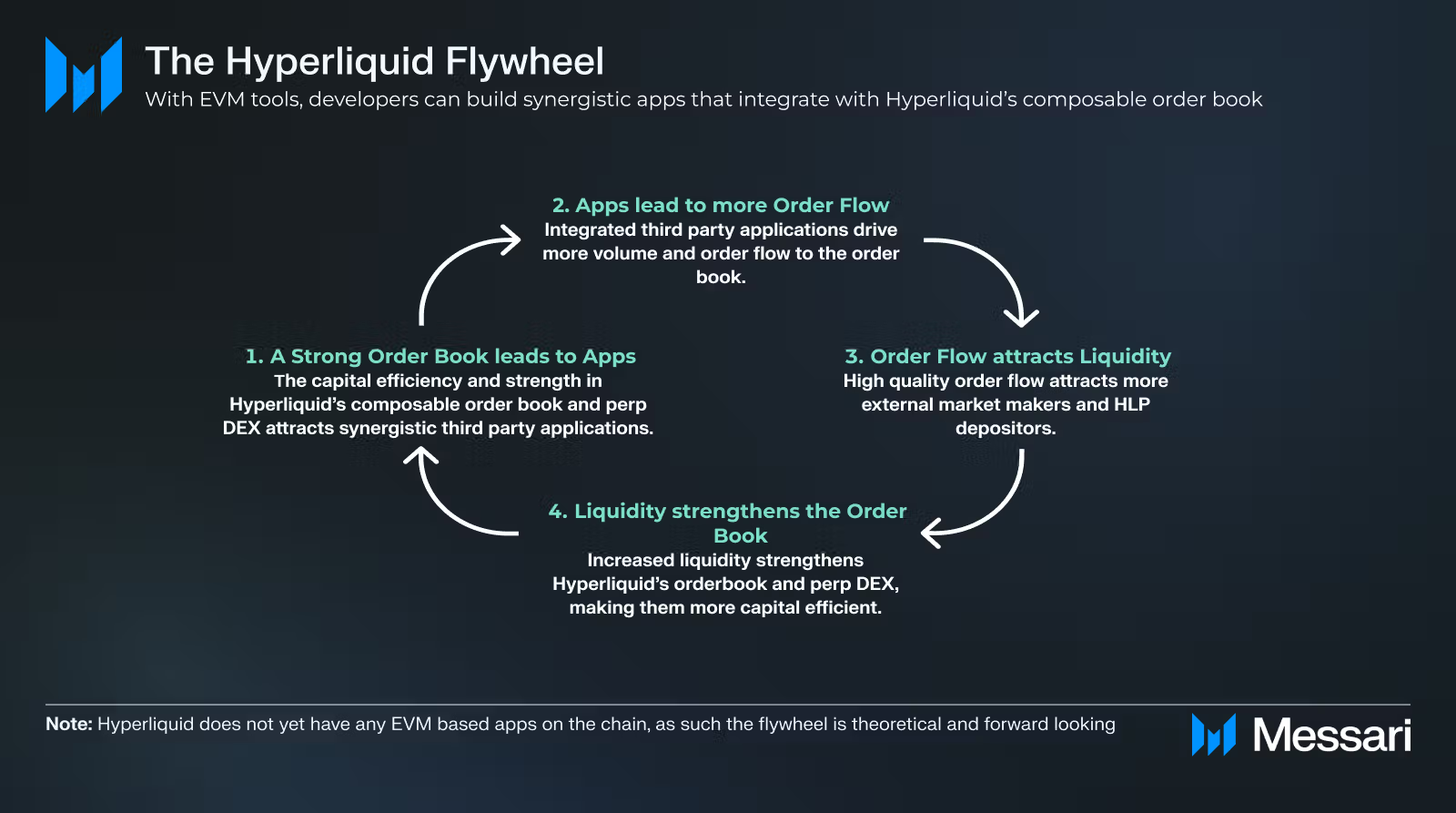

前回のレポートを振り返ると、Hyperliquidの独自の設計は、基盤的な要素としての地位を確立しています。垂直統合型プロトコルであるHyperliquidは、クリプト業界で主要なPerpetual DEXを有するだけでなく、その運営基盤となるインフラを自ら管理しています。人気のPerpetual DEXに加え、現在はネイティブな現物市場も提供しており、L1ネットワークをサードパーティ開発者に開放する準備を進めています。EVM互換性対応の計画により、L1の汎用性を拡大し、さまざまなアプリケーションをサポートすることを目指しています。

Hyperliquidチェーンを基盤とすることで、魅力的な価値提案が実現します。アプリケーションは、取引向けにカスタマイズされた高性能のコンセンサスアルゴリズム、Hyperliquidの完全オンチェーンの構成可能なオーダーブックとの直接インテグレーション、そしてDeFi取引に深く精通するコミュニティから恩恵を受けます。35を超えるチームがHyperEVMを基盤とする開発意向を発表しており、チェーンは汎用L1に近づいています。

Hyperliquidの構造は、独自のバリュエーションアプローチを必要とします。一般的に、Perpetual DEXとその基盤となる汎用ブロックチェーンは別々の存在として機能します。Perpetual DEXの手数料はアプリケーションに蓄積され、ブロックチェーンの活動による手数料はネットワークのバリデーターに分配されます。しかし、Hyperliquidの場合、これらの収益源が統合されています。この統合により、HYPEトークンを単なるPerpetual DEXトークンやインフラトークンとして評価するのではなく、両方の価値を捉える二重のアプローチが求められます。そのため、Hyperliquidの潜在能力を正確に反映するために、サム・オブ・ザ・パーツ分析(SOTP)評価手法を採用しています。

Perpetual DEXの評価

まず、Hyperliquidの支配的なPerpetual DEXに注目し、今後の収益見込みを予測します。当社の完全なモデルはこちらでご覧いただけます。

前提条件

市場前提条件

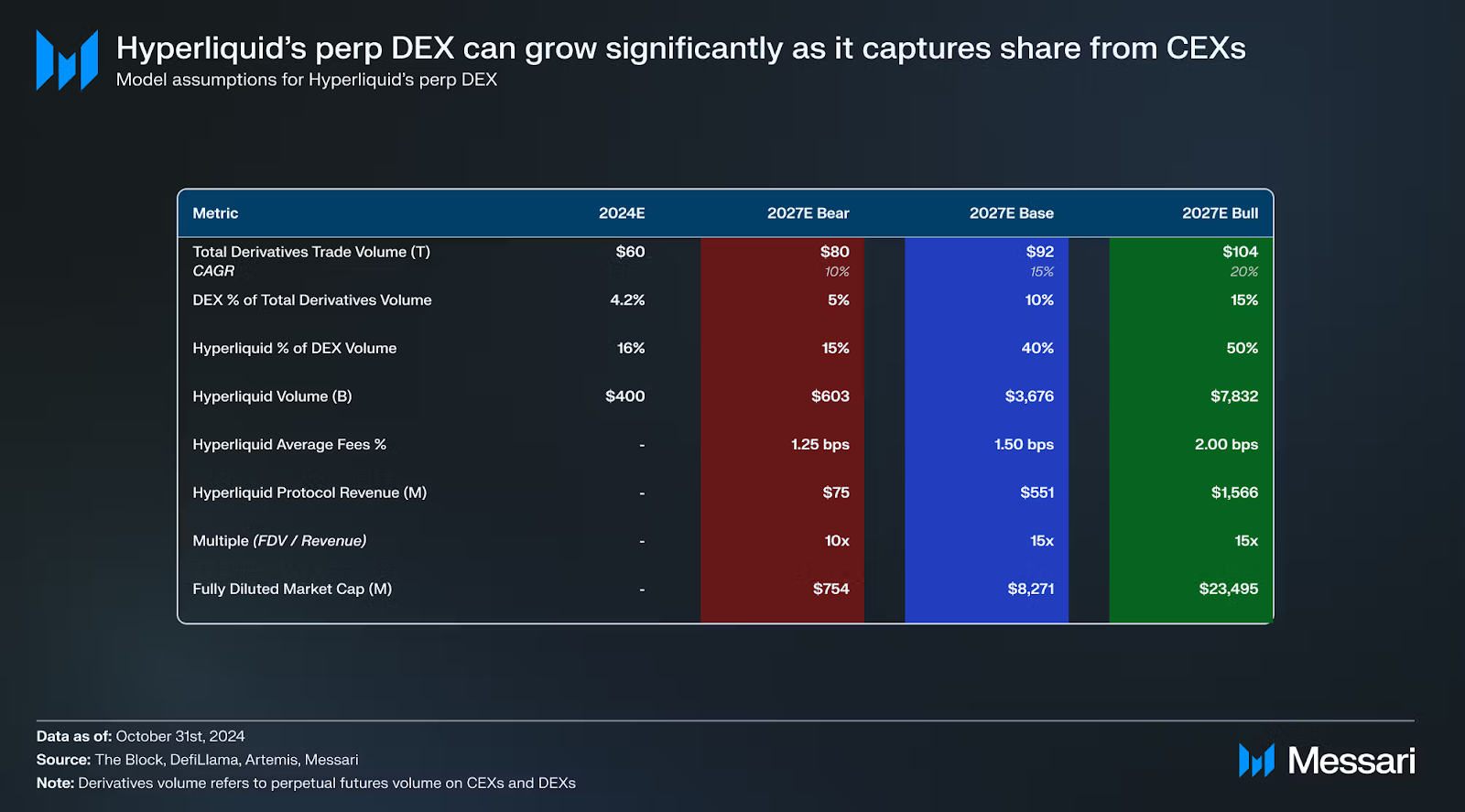

- まず、デリバティブ取引の総取引高は、年率60兆ドル(The BlockおよびDefiLlamaのデータによる)から2027年にかけて2桁の年平均成長率で増加すると予測しています。

- 悲観的シナリオ、基本シナリオ、楽観的シナリオの各シナリオでは、それぞれ前年比10%、15%、20%の成長を想定しています。

- 基本シナリオでは、CEXとDEXを合わせたデリバティブ取引の総取引高は、2027年には約92兆ドルに達すると予測しています。この予測は、Multicoinが示す今後のデリバティブ取引高の成長見通しと一致しています。

- また、DEXがデリバティブ取引の総取引高の中でシェアを拡大し、CEXから取引高を奪っていくと仮定します。

- 2027年におけるシェア獲得率は、悲観的シナリオで5%、基本シナリオで10%、楽観的シナリオで15%と予測します。これは、オンチェーンDEXの利用が進む中で達成可能と見ています。

- 基本シナリオでは、デリバティブ取引のDEX取引高は9.2兆ドルに達すると予測しています。

Hyperliquidに関する前提条件

これまでのところ、当社の想定は、MulticoinやASXNなど、Perpetual DEXやハイパーリキッドに関する他の調査レポートによる市場予測と比較的合致していますが、コンセンサスから最も乖離しているのは、Hyperliquidのシェア獲得能力に対する当社の信念です。

市場シェアに関する前提条件

Perpetual DEXセクターは、勝者が大部分を占める市場だと考えています。Perpetual DEXのデリバティブは、ネイティブトークンのネットワークに関係なく、任意のクリプトアセットに対して上場できるため、チェーン間でのPerpetual DEX提供の断片化はありません。Hyperliquidは、SolanaのDriftと同様に、任意のパーペチュアルアセットを上場できるのです。加えて、Perpetual DEXはネットワーク効果のフライホイールから恩恵を受けます。優れた流動性と実行が取引の流れを増加させ、これがさらにマーケットメイカーを引き寄せ、流動性と実行をさらに強化します。

その証拠として、2023年後半にHyperliquidが参入するまでは、dYdXがパーペチュアルの取引高を圧倒的に支配しており、Artemisのデータによると、2022年には市場の約80%、2023年前半には市場の約64%を占めていました。Hyperliquidは他の既存企業を犠牲にして急速にシェアを拡大しており、過去3か月間では、トップ10のPerpetual DEX における取引高シェアの38%を占めています。

マーケットメーカーとパーペチュアルトレーダーの両者は、ユーザー体験と取引執行を優先しており、Hyperliquidネットワークへのブリッジに強いインセンティブが生まれています。今日、Hyperliquidの専用かつ慎重に管理されたインフラ環境は、2年間にわたってゼロから開発されたもので、取引とマーケットメイキングのパフォーマンスにおける競争優位性を強化する、強力な防壁となっています。その結果、Hyperliquidは現在、クリプトにおける最大のオンチェーン・オーダーブックを誇っており、上記の要因により、その優位性はさらに高まるものと考えています。

- 当社の基本シナリオでは、HyperliquidのデリバティブDEXのシェアは、2027年には10月の26%から40%に増加すると予測しています。これは、トップ10のPerpetual DEXにおけるHyperliquidの現在のシェアとほぼ一致しています。 時間が経つにつれ、大手事業者がトップ10以外の周辺事業者からシェアを奪い続け、最終的にはデリバティブ市場の大半を占めるようになるでしょう。

- 楽観的シナリオでは、ハイパーリキッドがシェアを拡大し、市場の50%を獲得し、2022年と2023年にdYdXが達成したレベルに達すると見ています。

- 悲観的シナリオでは、新たな激しい競争を考慮し、シェアが15%に減少すると予測しています。これは、dYdXが現在位置する場所とほぼ同じです。

基本シナリオでは、Hyperliquidは2027年に約3.7兆ドルの取引高を達成すると予測しています。

手数料に関する前提条件

Hyperliquidの平均取引手数料に関して、悲観的シナリオ、基本シナリオ、楽観的シナリオそれぞれで、1.25bps、1.5bps、2bpsの手数料率を仮定しています。これらは報告された手数料率に基づいており、Hyperliquidの実際の取引手数料に関する視認性が限られているため、手数料の市場平均に基づいた保守的な推定値を使用しました。Hyperliquidは上場しているマーケットメイカーに取引手数料のリベートを提供しているため、これらの予測は各ケースに適合しています。取引高が増えることでマーケットメイカーの取引高の割合が低くなり、結果的に平均手数料が高くなると考えられます。

現在、取引手数料はHyperliquidの流動性保管庫と財務部門に送られていますが、将来的にはこれらの手数料の一部または全額がHyperliquidのバリデーターに送られる可能性があります。基本シナリオでは、Hyperliquidは2027年に5億5,100万ドルの収益を生成すると予測しています。

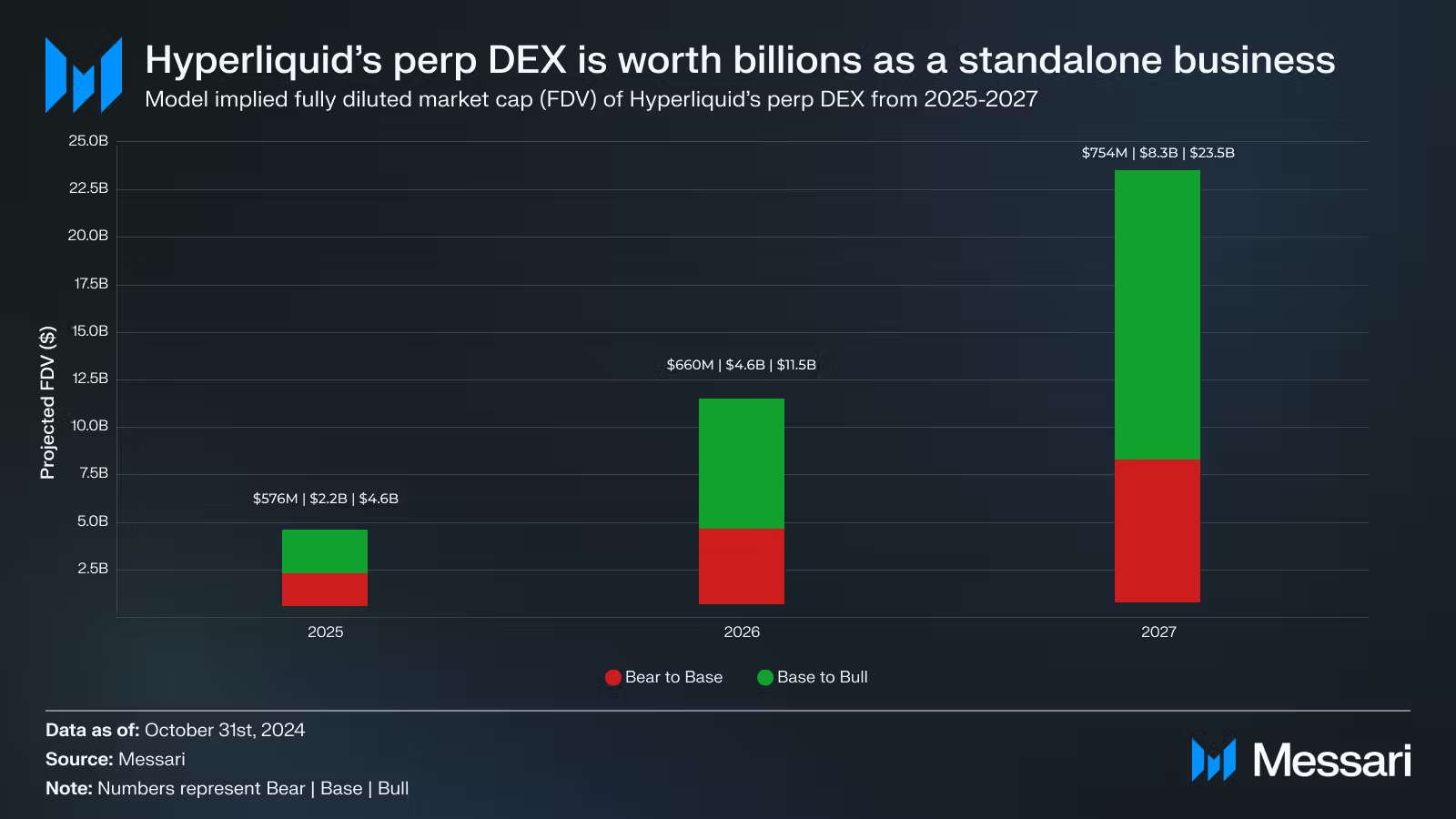

Perpetual DEXのバリュエーション結果

当社の悲観的シナリオでは手数料収益マルチプルを10倍、基本シナリオと楽観的シナリオでは15倍と想定していますが、これは大規模なDeFiアプリケーションの典型的な範囲と一致しています。当社の基本シナリオの2027年の収益予測に基づくと、HyperliquidのPerpetual DEXはスタンドアロンで83億ドルのFDVを正当化すると予測しています。

L1の評価

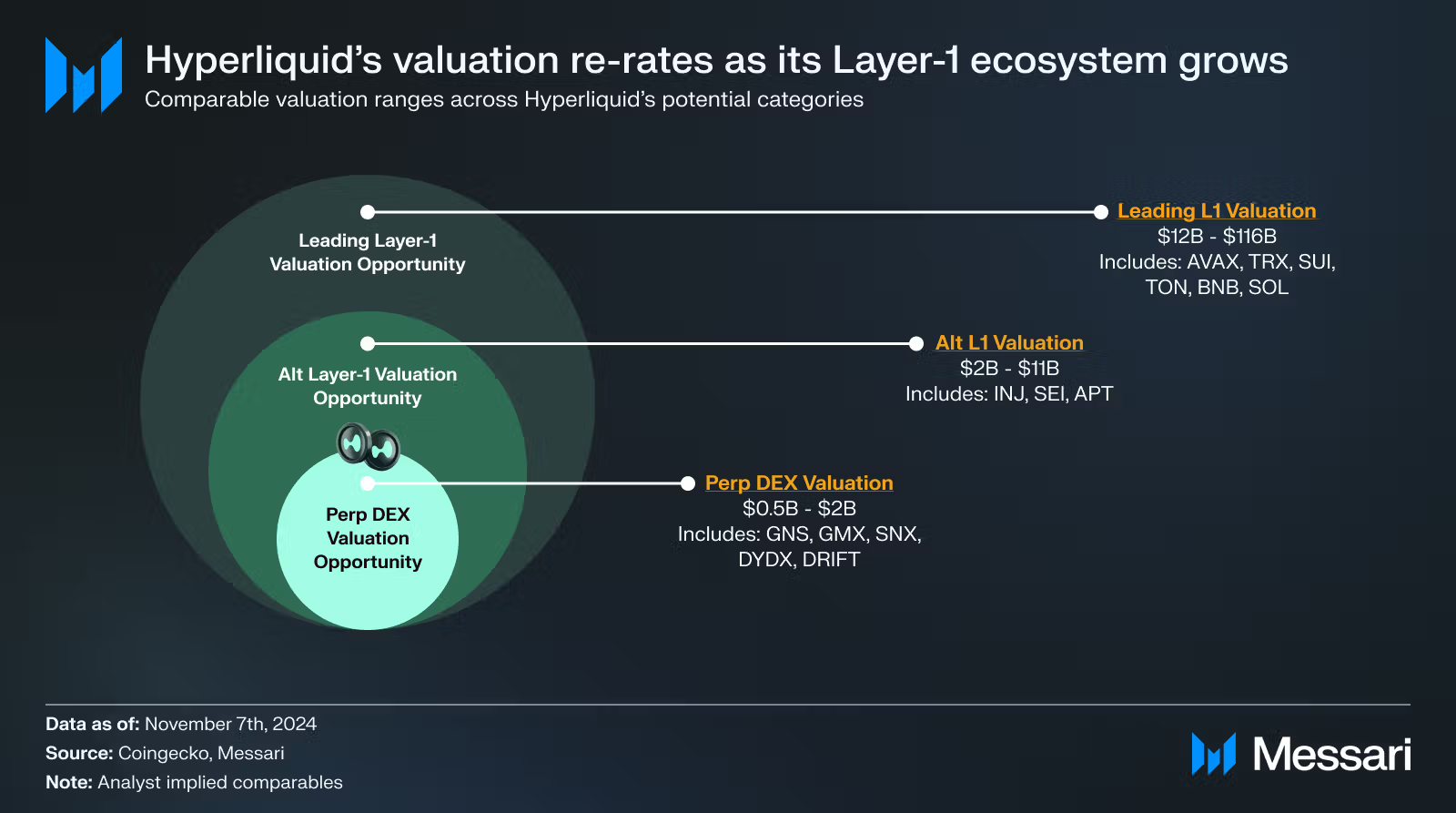

次に、HyperliquidのL1のバリュエーション枠組みを提供します。このバリュエーションは相対的比較を通じて決定するのが最適であると考えています。

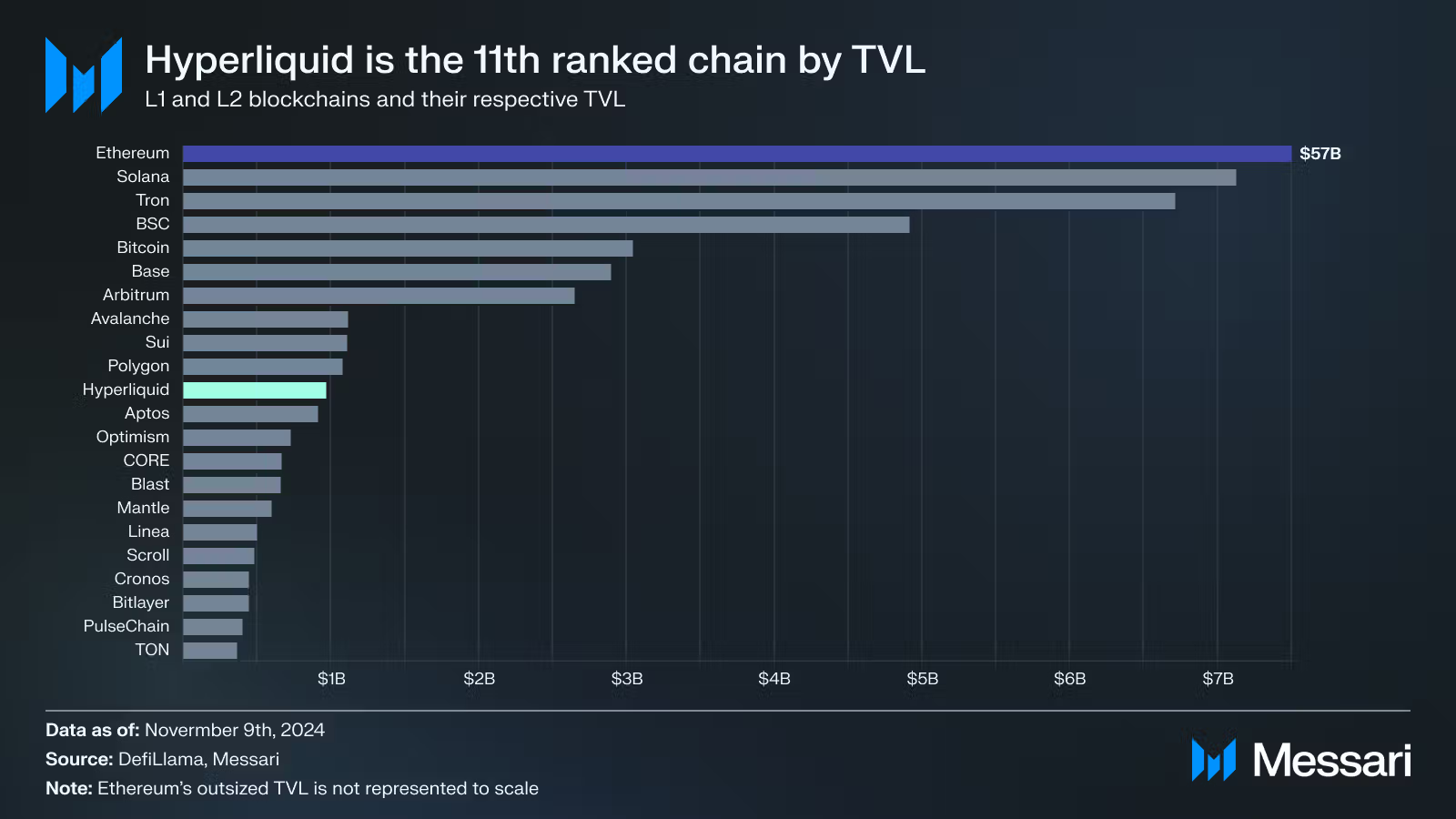

通常、L1はPerpetual DEXやDeFiアプリケーションよりも高いバリュエーションを受けます。したがって、Hyperliquidのバリュエーションは、ネットワークの活動が成長するにつれて継続的に上方修正される可能性があります。現在、HyperliquidはすでにTVLにおいて11番目に大きいチェーンとなっています。

L1のバリュエーション枠組みに関する明確さが欠けているため、市場がHyperliquidのL1にどのように価値を付けるかを予測するのは難しいですが、Hyperliquidには典型的なL1の特徴をいくつか備えています。

- Hyperliquidのバリデーターは、一般的な取引手数料から収益を得る。

- Hyperliquidは、EVMツールを使用して構築できるサードパーティアプリケーションをサポートする。

- HyperliquidのHYPEトークンは、取引コストやHyperliquidのスポットマーケットオークション価格などの手数料を支払うためのネットワーク通貨となる。

SeiとInjectiveは、より小規模な取引および金融向けL1ネットワークを代表する企業であり、それぞれ約5億ドルと約2.5億ドルのFDVで取引されています。SuiとAptosは、Hyperliquidと同等の並列化および高パフォーマンスのL1であり、TVLも同程度の規模ですが、それぞれ約30億ドルと約12億ドルのFDVで取引されています。

HyperliquidはまだHyperEVMのメインネットをローンチしていないため、このプロトコルは他L1に匹敵するバリュエーションを時間をかけて得ていく必要があり、初めはより発展したL1の仲間たちに対して割引価格で取引される可能性があります。Suiが「リーディングL1」の評価範囲に入ってきていることを踏まえ、Injective、Sei、AptosなどのオルタナティブL1を代理指標として使用しています。このカテゴリーのほとんどのプロトコルは、20億ドルから100億ドルの範囲で評価されているため、HyperliquidのL1は、悲観的シナリオ、基本シナリオ、楽観的シナリオにおいてそれぞれ20億ドル、50億ドル、100億ドルで評価しています。

リスク

Hyperliquidのシナリオに対するいくつかの重要なリスクは以下の通りです:

新しい競合者

より大きなCEXがオンチェーンに移行したり、Hyperliquidの完全オンチェーンのオーダーブックを再現しようとする新しい取引所が登場したりするなど、新たな競合他社が現れることで、同社の市場シェア独占に影響が出る可能性があります。しかし、完全オンチェーンのオーダーブックを構築するために必要な時間とリソースによって、このリスクは軽減されます。さらに、Hyperliquidチームの専門的なHFT(高頻度取引)の専門知識は、HLP vaultなど、プロトコルの優れた設計機能の多くにつながっています。

ユーザー行動の変化

ユーザーの好みは、より広範なネットワーク内でより高度なアトミック・コンポーザビリティを提供する Perpetual DEX へとシフトする可能性があり、これは SolanaのDrift プロトコルに見られる傾向です。このリスクは、SolanaがL1のパフォーマンスを最適化された(Hyperliquidのような)専用チェーンの利点が目立たなくなるレベルまで拡張し続けた場合、さらに深刻化する可能性があります。しかし、マーケットメーカーの注文を優先し、ガス不要の取引を提供し、時間設定による清算処理の不可分実行と資金分配を可能にするHyperliquidの能力は、appchainモデルに特有のものです。

オンチェーンアドプションの低迷

クリプトトレーダーの間でオンチェーンへの移行への関心が低いと、CEXとDEX間のパーペチュアル取引活動の格差が拡大し、CEXの優位性がさらに強まる可能性があります。もしトレーダーが、CEXにしばしば関連付けられる流動性、ユーザー体験、規制の明確性を優先し続けるのであれば、HyperliquidのようなDEXは、取引市場で有意なシェアを獲得する上で課題に直面する可能性があります。透明性、分散化、オンチェーンのコンポーザビリティは推進要因であると信じていますが、それが実現しない可能性もあります。

L1「プレミアム」の不在

Perpetual DEXの成功は明らかに証明されていますが、HyperliquidのL1エコシステム内での開発が不足している場合、L1ネットワークに付与されがちなプレミアムバリュエーションが投資家によって控えめにされる可能性があります。エコシステムの成長が不十分であれば、ネットワークはより高いバリュエーションを正当化するために必要なユーティリティやアドプション度合いを示すのに苦しみ、他のL1と競争するためのポジショニングが限られる可能性があります。

実行リスク

実行リスクは、TGEおよびHyperEVMのメインネットのローンチに関して依然として存在します。潜在的な問題は、アロケーション割合に対するコミュニティの反発、サードパーティチームのオンボーディングの課題、技術的な実装問題などが含まれます。

最終バリュエーションと結論

私たちのバリュエーションフレームワークに基づく結果は以下の通りです:

- 悲観的シナリオ:HyperliquidのPerpetual DEXは7.54億ドル、HyperliquidのL1は20億ドル、合わせてHyperliquidの2027年における予想FDVは27.5億ドルとなります。

- 基本シナリオ: HyperliquidのPerpetual DEXは83億ドル、HyperliquidのL1は50億ドル、合わせてHyperliquidの2027年における予想FDVは133億ドルとなります。

- 楽観的シナリオ:HyperliquidのPerpetual DEXは235億ドル、HyperliquidのL1は100億ドル、合わせてHyperliquidの2027年における予想FDVは335億ドルとなります。

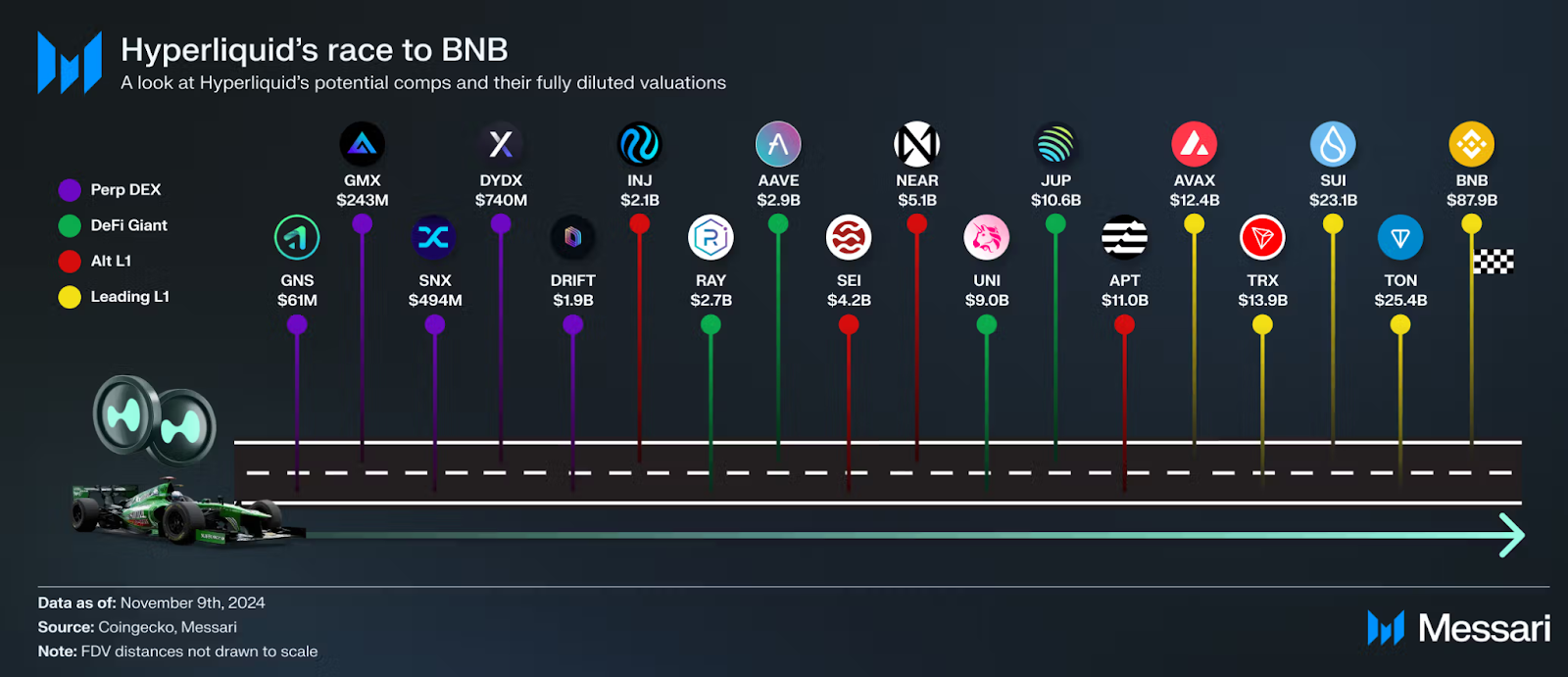

上記を評価するために、Hyperliquidの包括的な市場比較対象リストを参照します。このリストには、Perpetual DEX、DeFi大手、オルタナティブL1、および主要L1が含まれています。

2027年の基本シナリオFDVが約130億ドルであることから、私たちのモデルは、HyperliquidのPerpetual DEXとL1の組み合わせが、今日の主要なDeFiアプリケーションやオルタナティブL1よりも高いバリュエーションを受ける可能性があることを示唆しています。Hyperliquidの垂直統合型プロトコルは、主要取引所の収益力と、通常は高いアクティビティを誇るL1に与えられるバリュエーションプレミアムを組み合わせており、クリプトプリミティブ(新規事業モデル)としての価値を反映する独自のバリュエーション枠組みが必要なことが分かります。