2024年8月 クリプト資金調達レポート

要点

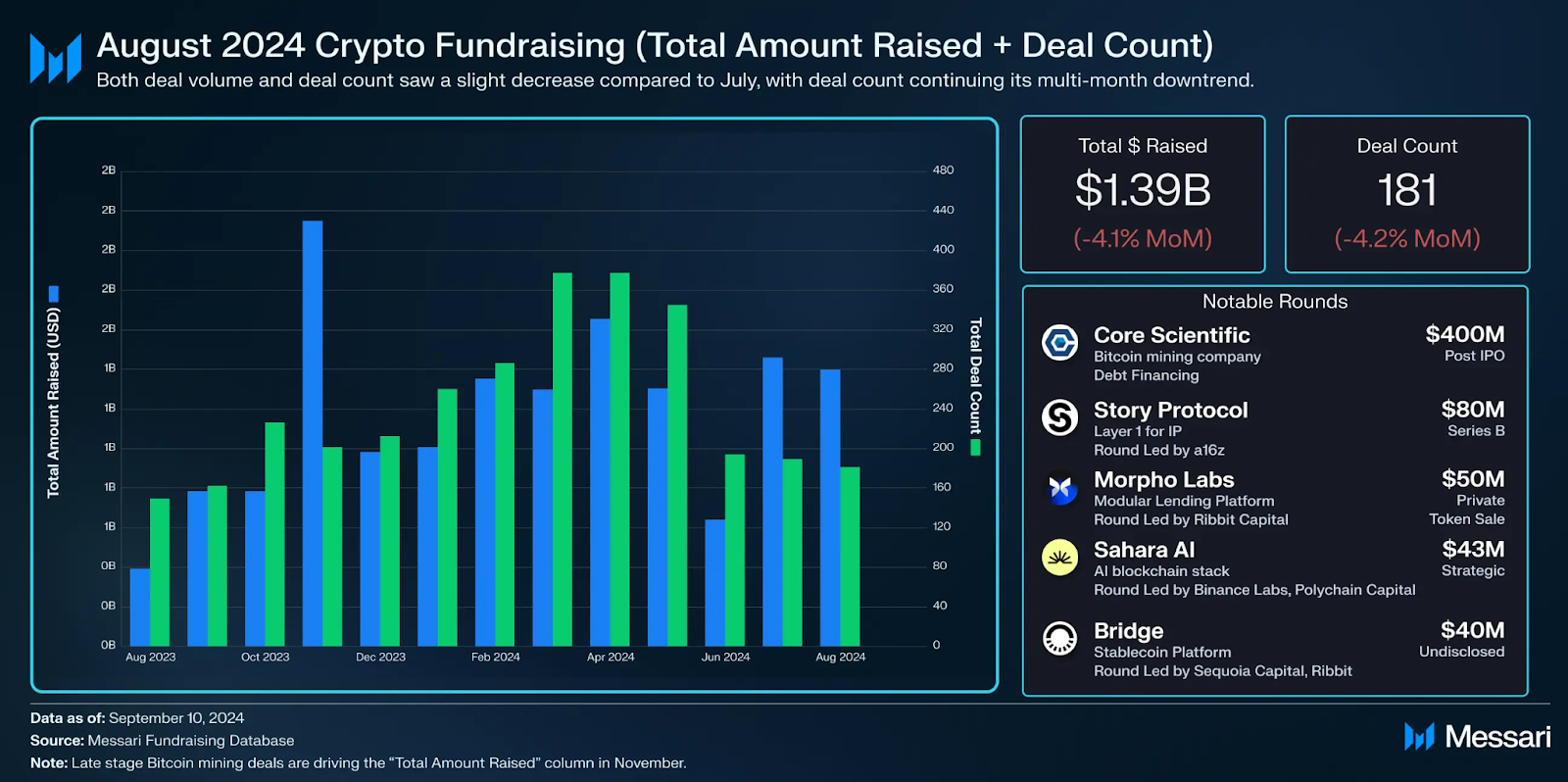

- 資金調達額は、6月から7月にかけて72.9%の急増を見せた後、8月には月次で4.1%減少し、13億9000万ドルに落ち着きました。取引件数も4.2%減少し、181件となり、ここ数カ月の減少傾向が続いています。

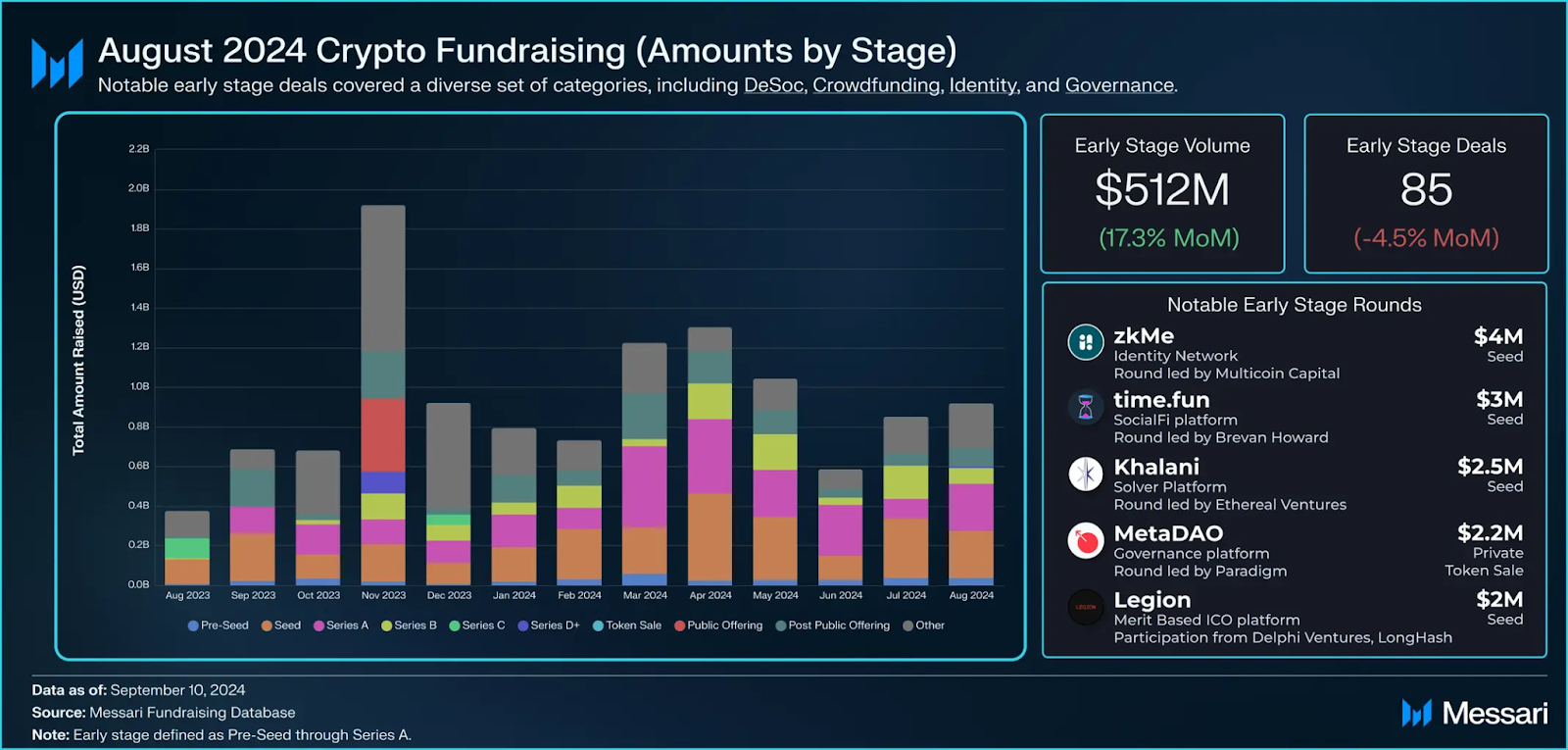

- これに対して、アーリーステージの取引額は前月比で17.3%増加し、プレシードからシリーズAにかけての取引が計5億1200万ドルに達しました。注目すべき取引として、MetaDAOの220万ドルのプライベートトークンセール、time.funの300万ドルのシードラウンド、zk.Meの400万ドルのシードラウンドが挙げられます。

- Core Scientificの4億ドルの転換社債発行は、エネルギーコストの上昇や利益率の低下に対応するために、マイナーが競争力を維持するための資金調達のトレンドの一例です。

- 金融セクターでは、3億1800万ドルが調達され、そのうちMorpho、Ledn、Archの大規模なラウンドが同セクターの総資金調達額の53%を占めました。

注記:セクターごとの資金調達状況をより正確に反映するため、インフラセクター全体からマイニングラウンドを除外し、マイニングセクターのトレンドについては別途言及することにしました。

2024年8月、資金調達額は前月比で4.1%減少し、13億9000万ドルとなりました。これは6月から7月にかけての72.9%の急増に続くものです。取引件数も前月比4.2%減の181件となり、2024年4月から続く減少傾向が見られます。金融セクターが資金調達額を主導し、合計3億1800万ドルを調達しました。インフラセクターが2位で1億7500万ドル、ネットワークセクターがそれに続き、合計1億5500万ドルを調達しました。

マイニングセクターのトレンド

7月には、IREN、Alps Blockchain、Argo Blockchainのマイニング企業が、上場後ラウンドで合計5億3400万ドルを調達しました。8月にはCore Scientificが4億ドルの転換社債を発行しました。これは、エネルギーコストの上昇や半減期後のブロック報酬の減少による利益率の縮小に対応するための資金調達というマイニング企業のトレンドの一例と言えるでしょう。資金調達に加え、Riot Platformのような資金に余裕のあるマイナーは、リソースを買収に割り当てることで市場シェアを拡大しています。競争が激化する中、多くのマイニング企業はAI、クラウドコンピューティング、エネルギー販売といった代替収益源を活用する動きも見られます。

アーリーステージの案件

アーリーステージの取引額は前月比で17.3%増加し、プレシードからシリーズAまでの合計取引額は5億1200万ドルに達しました。注目すべき取引は、DeSoc、Crowdfunding、 Identity、Governance.など、幅広いカテゴリーにわたっています。

MetaDAO

MetaDAOは、パラダイムが主導したプライベートトークンセールで、Meltem DemirorsやAnatoly Yakovenkoなどのさまざまなエンジェル投資家の参加を得て、220万ドルを調達しました。MetaDAOは、Solanaを基盤とした「futarchy」の概念に基づく予測市場プラットフォームです。この製品の基盤となる大きな仮説は、従来のガバナンスシステムには欠陥があり、ガバナンスプロセスに予測市場を導入することで、より最適な結果をもたらすというものです。MetaDAOが指摘するDAOガバナンスの3つの主要な問題点は、低い参加率、知識不足の投票者、そして大口投資家やインサイダーの影響です。

このプラットフォームを通じて、DAOは提案に関する投機市場を立ち上げることができ、マーケット参加者は提案の結果がトークン価格にどのように影響するかについて賭けをすることが可能です。マーケットが示す最終的な判断で、その提案が価格にとって有益か有害かが決まり、提案が可決されるか否決されるかが決まります。

ブルケース:

MetaDAOの製品は、絶好のタイミングで市場に参入しています。最近のガバナンスの失敗、たとえばCompound DAOへの攻撃などは、従来のDAO投票モデルの非効率性を露呈しました。一方、Polymarketの主流としての成功は、ブロックチェーンベースの予測市場が知識を集約し、合理的な洞察を生み出す効果的な手段であることを示しています。さらに、MetaDAOのガバナンスモデルは、複数の市場操作の試みを耐え抜いたことで、その信頼性が強化されました。先行者として、MetaDAOは迅速に取引量の大部分を獲得し、取引量と流動性が増加することでさらに多くのDAOを引き寄せ、さらに取引量と流動性が拡大するという好循環を生み出すポジションにあります。

ベアケース:

投票権が少数の参加者に集中しているDAOを取り込むことは、大きな課題となります。主要なメンバーは、このシステムが自分たちの利益を脅かすものと見なして、導入に抵抗するかもしれません。また、MetaDAOはこれまで複数の市場操作の試みを防いできましたが、そのモデルはまだ比較的新しく、DAOは市場の失敗リスクが利益を上回ると考える可能性もあります。さらに、MetaDAOの背後にある技術は競合に対する防衛的な優位性を築けるほどではないため、一部のDAOはこうしたリスクを軽減するために、外部のソリューションに頼るのではなく、自前でシステムを開発することを選ぶかもしれません。

MetaDAOについてさらに詳しく知りたい方は、Messariのレポート「A New $META for DAOs」をご覧ください。

Time.fun

time.funは、Brevan Howardが主導し、Coinbase VenturesやSantiago R. Santos、Arthur Hayesといった複数のエンジェル投資家が参加する300万ドルのシードラウンドで資金を調達しました。time.funは、Base上に構築されたSocialFiプラットフォームで、クリエイターが自分の時間をトークン化することを可能にします。クリエイタートークンは、許可不要で取引されたり、ダイレクトメッセージ、通話、ビデオチャットを通じてクリエイターとの一対一の会話に利用されたりします。クリエイターは、自分の時間が取引または利用された際の手数料分配によって、プラットフォームから収益を得ることができます。

ブルケース:

intro.coのようなWeb2企業は、高価値な時間を購入するというコンセプトが市場にフィットしていることを証明しました。time.funが導入する主な革新は、時間を取引するための流動的な市場の創出です。後発企業であるtime.funは、friend.techのような先行するSocialFi企業の失敗から学ぶことができます。SocialFiの分野はまだ比較的初期段階にあり、time.funが過去のSocialFiモデルを改善し、ユーザーを成功裏に引きつけて維持することができれば、クリエイターの収益化をリードするプラットフォームになる可能性があります。

ベアケース:

time.funの長期的な成功は、持続的なユーザーエンゲージメントを促進する機能を備えたコア製品の拡張能力にかかっています。friend.techの急成長とその後の急激なユーザー離脱は、クリエイターマーケットだけではユーザーを長期間引き留めるのに十分ではないことを示しています。time.funは、Fantasy.TopのようなWeb3のSocialFiプラットフォームやintro.coのようなWeb2プラットフォームとの競争に直面しており、注目を維持するためには迅速に革新を続ける必要があります。また、time.funには持続的な収益を生み出す課題もあります。クリエイターの時間を購入することは高価値な提供ですが、比較的発生頻度の低いイベントです。time.funの収益は取引手数料に依存しているため、プラットフォームはより多くの投機的な取引量を促進する方法を見つけるか、代替の収益源を導入する必要があります。

金融セクター

金融セクターは資金調達額の大部分を占め、3億1800万ドルに達し、前月比で41.5%の増加を記録しました。取引件数は57件から60件へと5%の緩やかな増加を見せました。この成長には融資が大きく寄与しており、Morpho、Ledn、Archによる主要なラウンドが合計1億7000万ドルを調達しました。

Morpho

モルフォは、Ribbit Capitalが主導したプライベートトークンセールで、Coinbase Ventures、Andreessen Horowitz、Pantera Capitalの参加を得て、5000万ドルを調達しました。MorphoはEthereum上に構築されたモジュール型のレンディングプラットフォームです。2023年第4四半期に、Morphoは「Morpho Blue」という基本レイヤープロトコルを発表しました。これは、許可不要で隔離されたレンディング市場を作成できる仕組みを提供します。AaveやCompoundのような従来のレンディングプロトコルとは異なり、Morphoは資産リストのガバナンス上の意思決定を不要にし、ユーザーが1つのローン資産と1つの担保資産でカスタマイズ可能な貸し借りのパラメータを設定して、許可不要で隔離市場を作成することを可能にしています。

ブルケース:

金利の引き下げが見込まれる中、オンチェーン利回りはTビルを上回る可能性があり、貸付プロトコルのロックされた総価値(TVL)に大幅な増加をもたらすことが期待されます。金利引き下げがリスク選好の環境をさらに促進するならば、Morphoはロングテール資産のプールを無許可で作成できることから、利益を得られるでしょう。クリプトエコシステムが拡大し、新しいプロトコルがトークンを立ち上げる中、Morphoはこれらの新興資産に対して貸し借りの機会を提供でき、AaveやCompoundのような業界のリーダーが進出をためらう分野でも活躍できるでしょう。さらに、Morphoはキュレーションされたvaultの作成を促進する能力を持っており、貸し手により大きな柔軟性と幅広いリスクプロファイルに応じた選択肢を提供します。

ベアケース:

レンディングは非常に競争の激しい分野であり、現在Aaveが大きなリードを持ち、MorphoのTVLの7.8倍を占めています。伝統的金融(TradFi)投資家がDeFi利回りを求めるようになれば、Aaveが選ばれる可能性が高くなります。Aaveは複数の市場サイクルを通じて戦闘実績があり、ユーザーに対してスマートコントラクトリスクを軽減することを提供しています。Aaveのような主要なレンディングプロトコルから市場シェアを獲得するために、Morphoは高価値のボールトクリエーターを呼び込み、より多くのユーザーをプラットフォームに惹きつけるために、ビジネス開発の努力を引き続き強化する必要があります。

オンチェーンレンディングに関するさらなる洞察を得るには、Messariのレポート「A Lending Renaissance」をチェックしてください。

Skyfire

Skyfireは、Circle、Ripple、Geminiが参加するシードラウンドで850万ドルを調達しました。

現在、ユーザーに代わってAIエージェントが金融取引を行うことができないため、AIエージェントの能力が十分に発揮されていません。さらに、多くのエージェントの支払いユースケースはマイクロトランザクションを必要とし、従来のWeb2の決済システムでは実用的ではありません。Skyfireは外部APIのネットワークへの接続を可能にすることで、AIエージェントのための金融スタックとなり、安定したコインを利用してエージェントが自律的にオンチェーン支払いを行うための主要な道筋を提供することを目指しています。

ブルケース:

Skyfireは、取引を促進するために統合に依存するプラットフォームであるため、その成功はWeb2企業からの採用にかかっています。PayPalのpyUSDの導入やVisaのステーブルコインパイロットプログラムは、ステーブルコインがすでにWeb2の金融セクターで強いプロダクトマーケットフィットを見つけていることを示しています。これらの大手金融企業によるステーブルコインの採用は、他の企業に対して、ステーブルコインが統合するための信頼できる技術であるというシグナルを送ります。

さらに、CircleのSkyfireへの支援はプラットフォームにさらなる信頼性を与え、新しい技術の採用に躊躇する企業の潜在的な懸念を和らげるのに役立ちます。AIエージェントがデジタル経済における取引の主要な手段となった場合、SkyfireはWeb2企業との高価値な統合により、強固な地位を築くことができるでしょう。

ベアケース:

Skyfireは、従来のSaaSビジネスモデルが特定の意図に基づいた情報へのアクセスを提供するマイクロペイメント駆動のモデルに置き換わる未来を描いています。しかし、企業はAPIをマイクロペイメントに開放するよりも、SaaSモデルを通じてより多くの収益を上げることができると判断するかもしれません。さらに、AIエージェントの広範な消費者採用には、リクエストを正確に満たす能力に対する大きな信頼が必要です。Skyfireの理論が方向性としては正しい可能性はありますが、一般の消費者による十分な採用にはまだ早すぎるかもしれません。

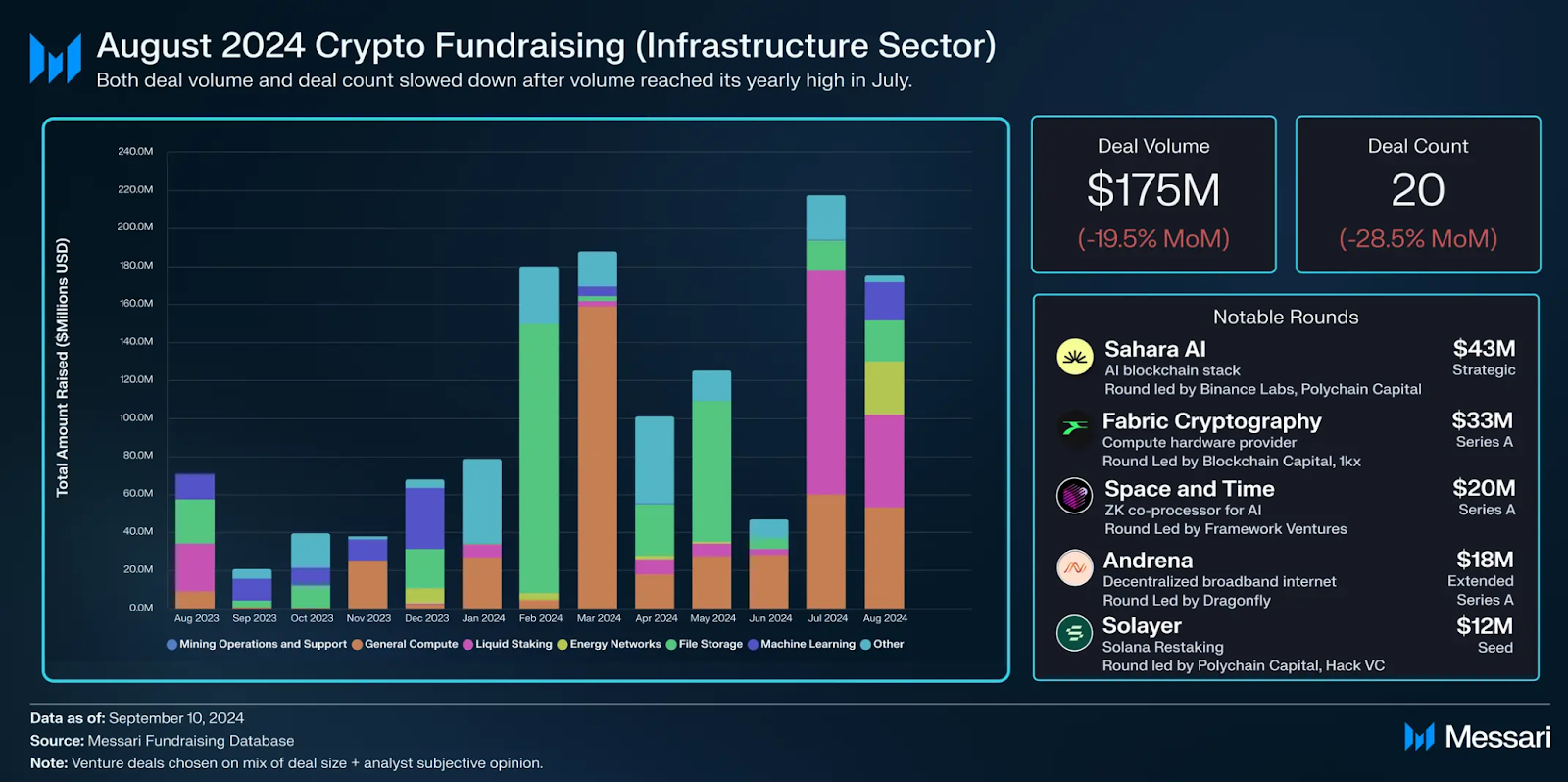

インフラセクター

インフラセクターの資金調達額は175百万ドルに減少し、19.5%の減少となりました。また、取引件数は28件から20件に減少し、28.5%の減少が見られました。前述の通り、マイニングセクターのラウンドは、インフラセクター全体の変化をより明確にするために除外されています。

Sahara AI

サハラAIは、Binance Labs、Polychain Capital、Pantera Capitalが主導する戦略的ラウンドで4300万ドルを調達しました。

サハラAIは、ユーザーがネットワークへの貢献に対して報酬を得られるプライバシー重視で人間中心の代替手段を提供することにより、集中型AIネットワークに挑戦するために設計された分散型AIブロックチェーンプラットフォームです。このプラットフォームには、AIネイティブのブロックチェーン、AI資産のクラウドソーシング市場、技術的および非技術的クリエイター向けの開発ツール、データの安全な保管のための暗号化されたボールトが含まれています。

サハラAIはまだ初期段階にありますが、すでにクリプトコミュニティ内でかなりの注目を集めており、最初のイニシアティブであるプロメテウスプログラムには30万人以上のユーザーが参加登録しています。

ブルケース:

サハラのビジョンは、分散型AIセクターにおける初期段階のプロジェクトの中でも最も野心的なものの一つです。しかし、サハラは強力なスタートを切り、テクノロジー業界の著名な企業から初期の採用を得ています。彼らの初期の市場進出は、MIT、Microsoft、USC、Motherson Groupなどの企業クライアントを惹きつけ、これらの企業は独自に構築された分散型データマーケットプレイスを利用してAIモデルのトレーニングを強化しました。

サハラのプラットフォームの核心的な特徴は、データ、モデル、ラベリングやデータ収集といったサービスの形で人間の貢献を奨励することです。AIが生成したコンテンツがインターネット上に増えるにつれ、これらの人間の入力は「モデル崩壊」を緩和するための非常に貴重なリソースとなる可能性があります。サハラが主要なAI企業に自らを証明できれば、企業向けAIトレーニングにおいて価値のあるニッチを築くことができるでしょう。

ベアケース:

集中型AIを disrupt(破壊)することは、クリプトとAIが交差するプロジェクトに共通するトークポイントです。しかし、多くの分散型AI企業は、巨大な規模の経済から恩恵を受けている集中型の企業に追いつくのに苦労しています。この文脈では、サハラがAIスタックの複数の層で革新を試みることで、過剰に拡張するリスクがあります。プロジェクトが初期の開発段階を越えるにつれて、その野心的なロードマップを実行する能力を示す必要があります。

分散型AIの状況についての詳細な洞察は、Messariの「Dissecting the Intersection of AI and Crypto」をご覧ください。

Andrena

アンドレナは、Dragonflyが主導し、CMT Digital、Robot Ventures、ParaFi Capitalなどの多くの企業が参加する形で、1800万ドルの拡張シリーズAラウンドを調達しました。アンドレナは、ブロードバンドインターネットの分散化を目指す、Solana上に構築された分散型物理インフラネットワーク(DePIN)プロトコルであるDAWNの親会社です。

DAWNのビジョンは「インターネットをプロバイダー所有モデルから消費者所有モデルへと変革すること」です。ブロックチェーン技術と固定無線ブロードバンドの進展を組み合わせることで、DAWNは自宅のプロバイダーによる分散型ネットワークを活用し、最も低い市場コストで高性能なインターネットを提供します。従来のインターネットインフラに伴う非常に高い設備投資(CapEx)を回避することで、DAWNはAT&TやVerizonなどの主要な集中型インターネットサービスプロバイダー(ISP)と競争するユニークな機会を得ています。

ブルケース:

DAWNは、親会社アンドレナが築いた業界のコネクションとハードウェアインフラから大きな恩恵を受けています。これらの利点により、DAWNは他のDePINネットワークと比較して、基盤をゼロから構築し、ビジネス関係を築く必要がありません。この先行利益により、DAWNは迅速に市場に出ることができ、ニューヨーク市エリアで3000人の加入者を対象にプロトコルをテストしています。これらの初期試験では、約100万ドルの年間定期収入を生み出し、ネットワークの初期段階での収益を上げる能力を示しています。もしDAWNがこの成功をスケールアップする中で再現できれば、DePINセクターの主要プレイヤーとなるための有利な位置を確保できます。

ベアケース:

DAWNのビジネスモデルは、トークンインセンティブによって動かされるフライホイールを通じてネットワーク効果を拡大することに依存しています。トークンインセンティブはネットワークの供給側を拡大するのに効果的ですが、持続的な需要を生み出すことがより大きな課題です。さらに、DAWNの成長を支える固定無線技術のスケーラビリティは、過大評価されている可能性があります。DAWNが、既存のISPと比較して質と信頼性の面で競争力のあるエンドユーザー体験を提供できない場合、既存のプロバイダーから高品質なサービスを受けている消費者を惹きつけるのが難しくなるかもしれません。

DAWNについてさらに詳しい情報を得るには、Messariのレポート「The DAWN of DePIN: Commoditizing Internet Bandwidth with Fixed-Wireless Broadband」をご覧ください。

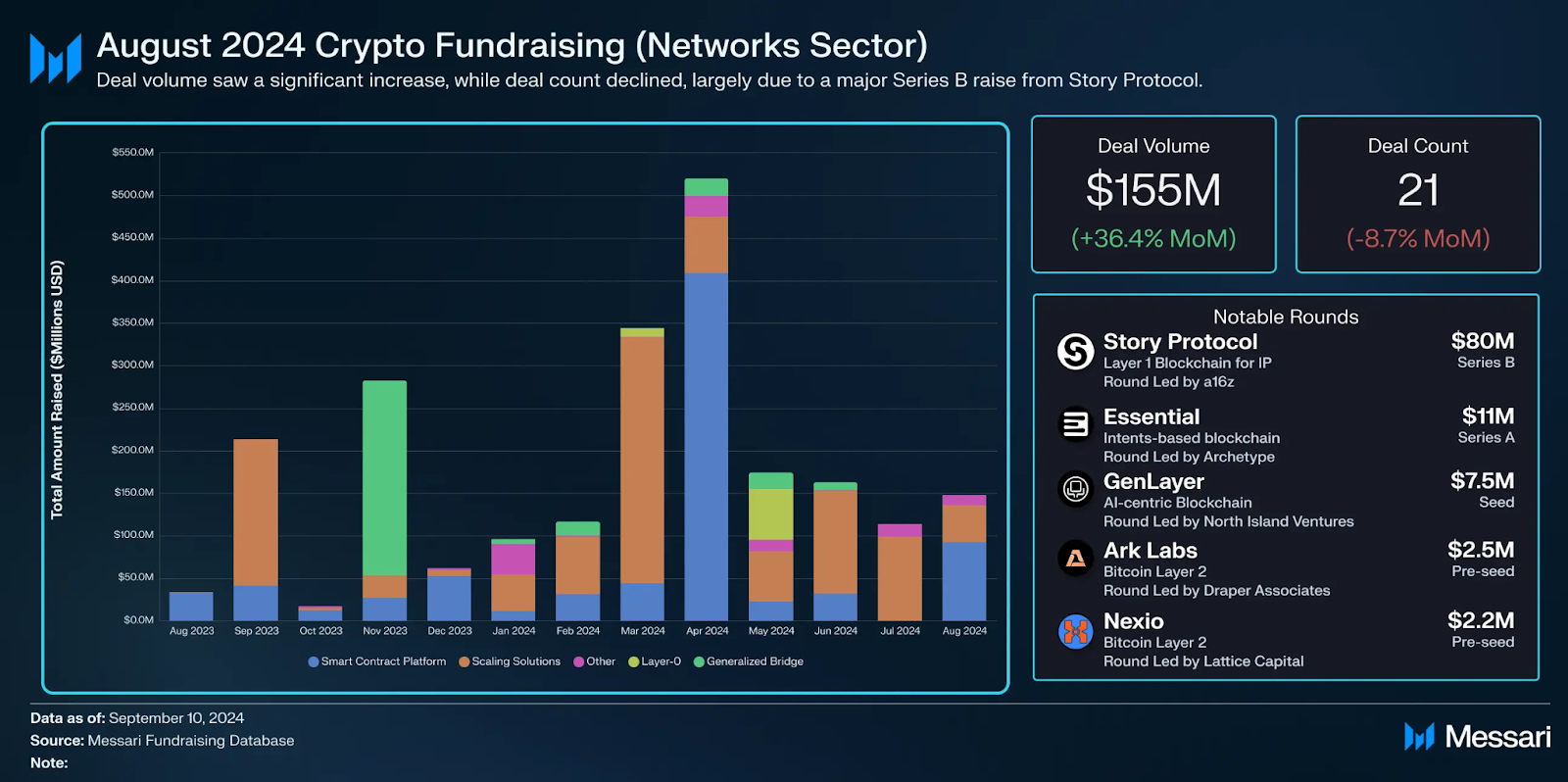

ネットワークセクター

ネットワークセクターは、取引件数が23件から21件に8.7%減少したにもかかわらず、ボリュームが36.4%増加し、合計1億5500万ドルに達しました。このボリュームと取引件数の間の大きな乖離は、主にStory Protocolの8000万ドルのシリーズBラウンドによるものです。

Story Protocol

Story Protocolは、Andreessen Horowitzが主導し、Polychain Capitalが共同出資したシリーズBラウンドで8000万ドルを調達しました。Story Protocolは、知的財産(「IP」)を完全にプログラム可能にするために、IP業界を支えるインフラを再設計したEVM互換のL1です。

多くのクリエイターにとって、IPライセンスや仲裁の高いコストと複雑さは、収益化の機会を失う原因となっています。Storyのアーキテクチャは、人間が読み取れる法的合意書に基づく許可不要のライセンス、ロイヤリティの自動分配、プログラム可能な仲裁を可能にすることで、これらの障壁を取り除きます。これらの非効率性を解決することによって、Storyはクリエイターが自分のIPを最大限に経済的に活用できるようにし、クリエイター経済の中で潜在的な価値を引き出します。

ブルケース:

高品質なビルダーを引きつけることは、ネットワークの採用にとって不可欠です。Storyは、外部ハッカソンと「Story Academy」と呼ばれるハイタッチな内部開発者プログラムの両方を実施することで、開発者の獲得に二つのアプローチを採用しています。これまでのところ、Storyはビルダーにとって魅力的なプラットフォームであることが証明されており、ETHDenverハッカソンのプロジェクトの10%がStoryでの開発を選び、このコホートからは一般ハッカソンの受賞者の20%が生まれました。

ネイティブ開発者を引きつけるだけでなく、StoryがWeb2およびWeb3アプリケーションへの統合を進めることで、DeSoc、AI、コラボレーションアートなどさまざまな分野でのプロダクトマーケットフィットが示されています。この初期の勢いを維持できれば、Storyは貴重なサードパーティ統合と手作りの開発者コミュニティを通じて、競争上の優位性を築く可能性があります。

ベアケース:

すべての知的財産(IP)が同じ価値を持つわけではなく、高品質なIPの魅力的な供給がなければ、ライセンスに対する需要はほとんどありません。フラッグシップ製品を持たない開発者主導のプラットフォームとして、Storyの成功は、開発者がプロトコルの価値提案をトップクラスのクリエイターを引きつける製品に変換できるかにかかっています。さらに、主流のクリエイター経済からの重要な価値を獲得するには、SpotifyやYouTubeなどのWeb2クリエイタープラットフォームとの統合が最終的には必要となります。しかし、これらのパートナーシップを形成することは大きな課題であり、大手Web2企業はクリプトのような新興技術を採用するのが遅いことが多いです。

Story Protocolについて詳しく知りたい場合は、Messariのレポート「The Story So Far: An Intelligent Approach to Intellectual Property」をご覧ください。

Essential

Essentialは、アーキタイプが主導するラウンドで1100万ドルを調達しました。Essentialは、伝統的な取引ベースのシステムからインテント駆動型モデルに移行する最初の宣言型ブロックチェーンです。具体的な指示を実行することに焦点を当てる命令型アプローチに対して、Essentialは実行を必要とせずに結果に基づいて状態を更新することを可能にします。

Essentialは、プログラム可能なインテントのための制約ベースの言語「Pint」を使用し、開発者が状態更新を直接管理し、宣言型アプリケーションを構築できるようにしています。最近、プレアルファの開発ネットワークを立ち上げたEssentialは、開発者にネットワークを実験し、テストすることを呼びかけています。

ブルケース:

インテントベースのモデルがDeFiエコシステムで採用されるにつれ、Essentialはこのアプローチへの親しみの増加を活かす好位置にあります。Essentialの初期成長段階では、インテントについて基本的な理解を持つユーザーが、インテント中心のアーキテクチャに興味を持ち、エコシステムを探索するために時間を費やす可能性があります。新しいプラットフォームへのユーザーや開発者のオンボーディングには多くのビジネス開発やインセンティブが必要ですが、Essentialがその宣言型アーキテクチャを通じて飛躍的に優れたユーザー体験を提供できれば、オーガニックな採用を加速させることができるかもしれません。ソラナの優れた体験がEthereumからユーザーを引き付けたように、Essentialも根本的に優れたソリューションを提供することで自然に強いネットワーク効果を生み出し、ユーザーを獲得できる可能性があります。

ベアケース:

Essentialの宣言型モデルは潜在的な利点を提供しますが、これらの利点が開発者に新しい言語を学び、実証されていないエコシステムに時間を投資させるほど魅力的でないかもしれません。さらに、従来の命令型ブロックチェーンで開発されている意図構造が、同等のエンドユーザー体験を提供する場合、Essentialの価値提案はユーザーの移行を促すには不十分かもしれません。「Essentialでのみ可能な」ユースケースが明確でない場合、このプラットフォームは「作れば人が来る」シナリオに陥るリスクがあり、技術革新にもかかわらず採用が実現しない可能性があります。

最後に

2024年8月の資金調達はわずかに減少し、取引量は前月比4.1%減の13.9億ドル、取引件数は4.2%減少し、数ヶ月間の下落トレンドを継続しました。しかし、初期段階の取引量は前月比17.3%増の5.12億ドルとなりました。春に見られた取引件数の急増は現在は平坦化し、2023年第4四半期と同様のレベルに戻っています。夏は業界全体の金融活動が鈍化するため、この減少には季節性が影響している可能性があります。金利引き下げの可能性や米国大統領選挙の接近に伴い、2024年の最後の数ヶ月は、広範な市場トレンドを測るための明確なシグナルを提供するかもしれません。

*元の記事は2024年9月10日執筆です。記事中のデータは現時点の数値と乖離している可能性がございます、予めご了承ください。