最新のDePINセクターアップデート- DeGEN、DeGIN、AI x DePIN、zk-TLS、その他

要点

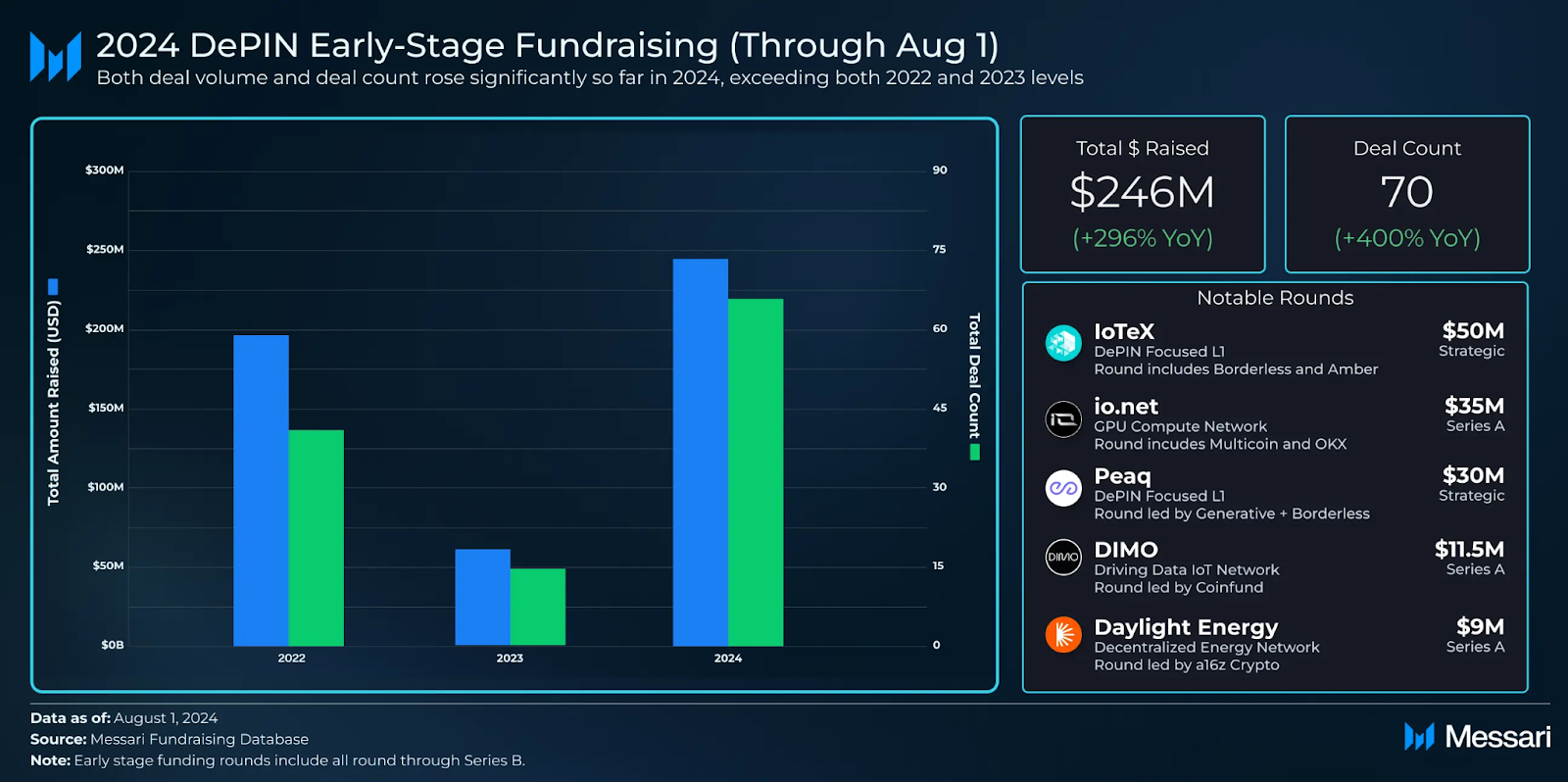

- DePINは、昨年、著しい成功を収めました。資金調達額は前年比で296%増加し、総時価総額は400%増の200億ドルに達しました。

- 分散型生成エネルギー(DeGEN)、分散型ゲーミングインフラ(DeGIN)、AI x DePIN、zk-TLSに関する話題が浮上しています。

- この分野の収益と価値獲得は、時価総額とVC投資の成長に追いついていません。

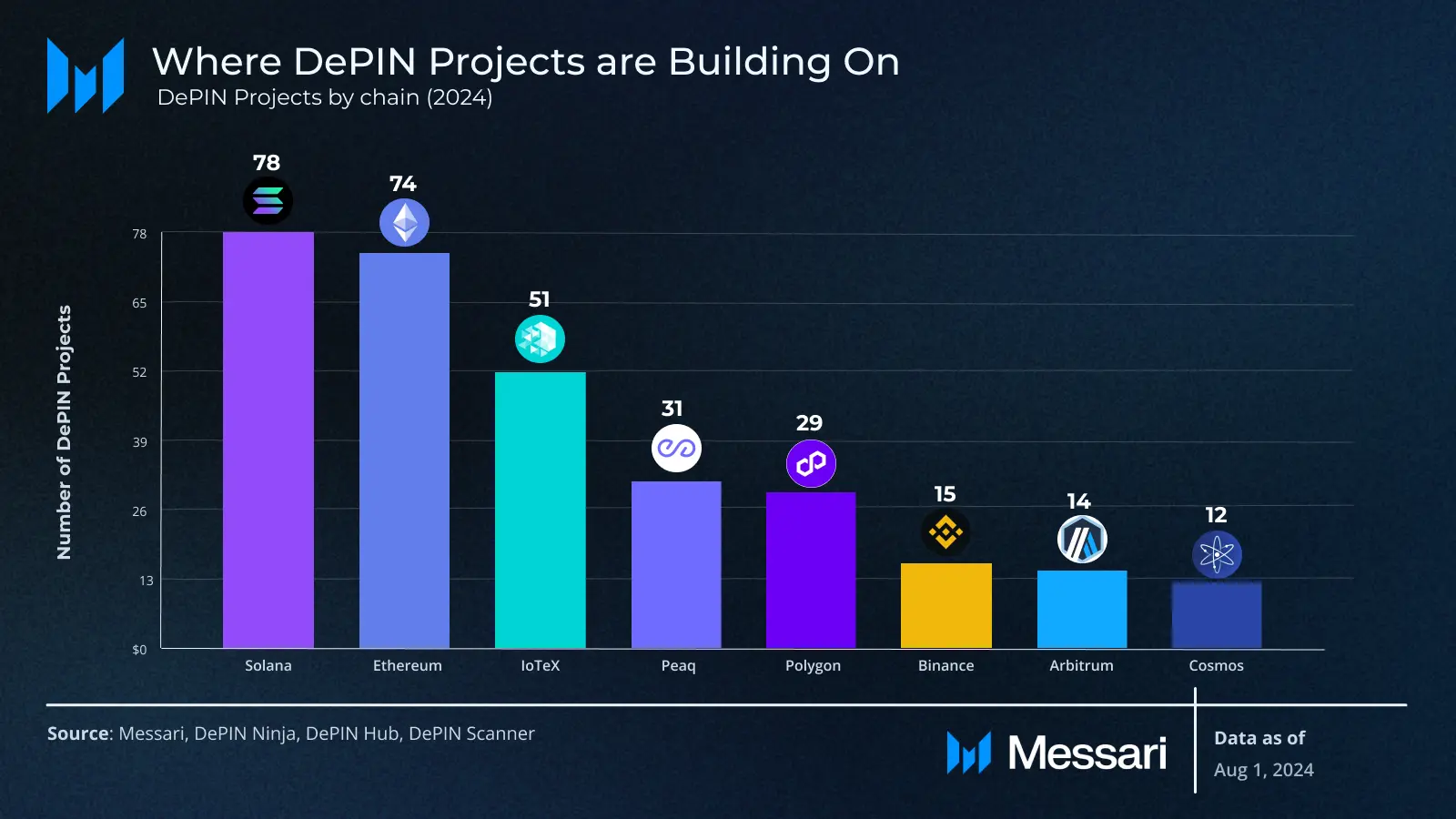

- Solanaは78のDePINプロジェクトでL1をリードしており、Ethereumは74プロジェクトで後れを取っています。DePINに重点を置くL1であるIoTeXやPeaqは、モジュール式のDePIN戦略を活かして成長しています。

DePINの市場価値総額は現在200億ドルに達し、前年比で400%以上増加しています。

新しい分散型生成エネルギーインフラ(DeGEN)、AI x DePIN、zk-TLS、分散型ゲームインフラ(DeGIN)のカテゴリーで多数のプロジェクトが立ち上がり、イノベーションが加速しています。投資家の注目も集まっており、今年に入ってからの資金調達額は前年比296%増の2億4600万ドルに達しています。

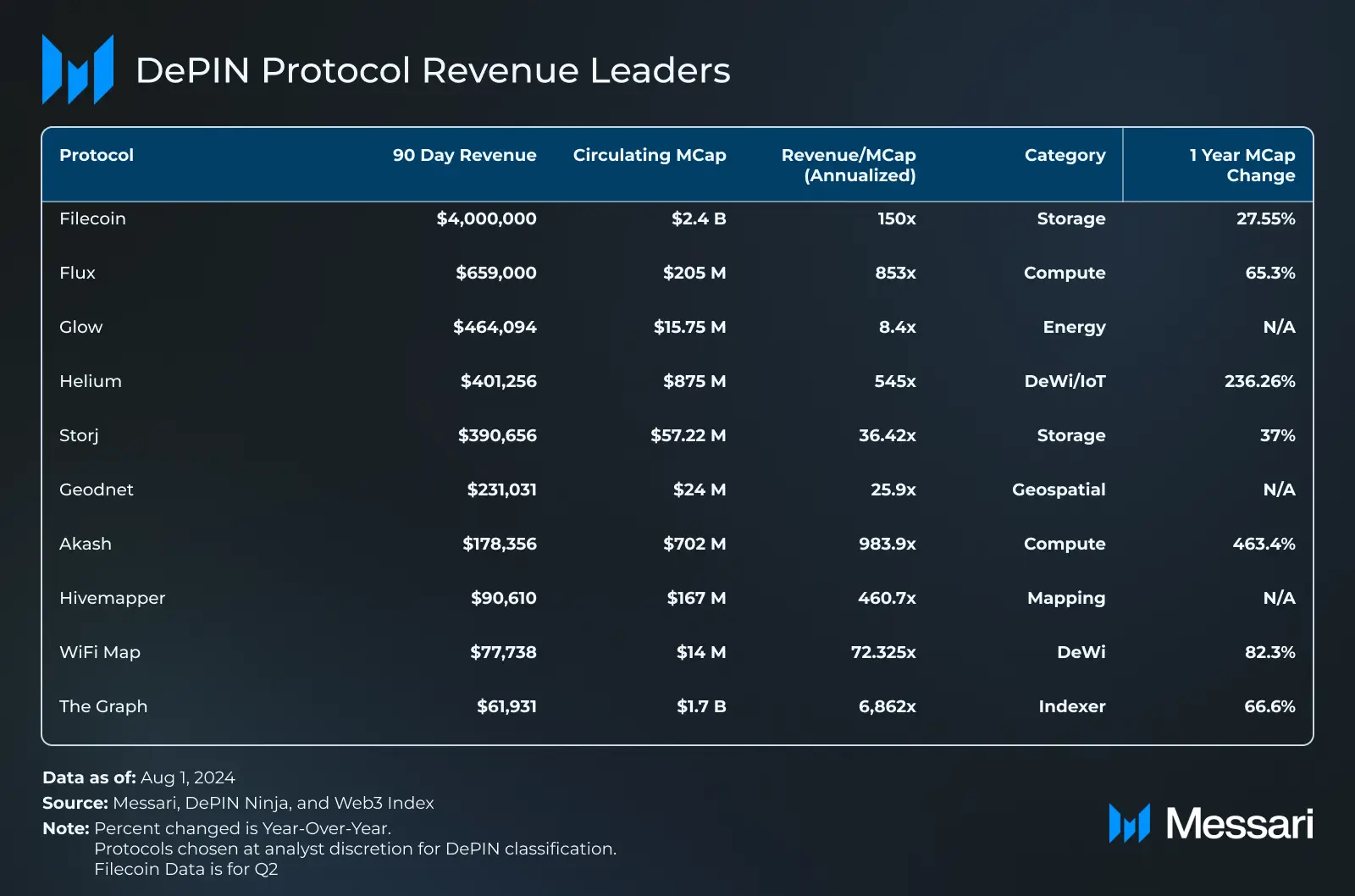

しかし、収益と価値獲得は遅れているようです。過去90日間に10万ドル以上のオンチェーン収益を上げたDePINプロトコルはわずか6つでした。DePINセクター全体では、1,500万ドルのオンチェーン収益を上げており、収益マルチプルは1,333倍です。最も収益性の高いプロトコルを見ると、このばらつきはさらに不可解です。

DePINプロトコルで3番目に収益の高いGlowは、1週間あたり5つの太陽熱発電を複数建設し、収益マルチプル8倍・時価総額1500万ドルを誇りながら世界のCO2排出量を40%削減することを目指しています。一方、6番目に収益の高いプロトコルであるAkashは、983.9倍の収益マルチプルで7億200万ドルの時価総額を誇り、最高水準のGPUコンピューティング市場の構築を目指しています。

前回のDePIN調査から多くの変化があり、説明すべきことも数多くあります。今年もDePINセクターアップデートの時期がやってきました。

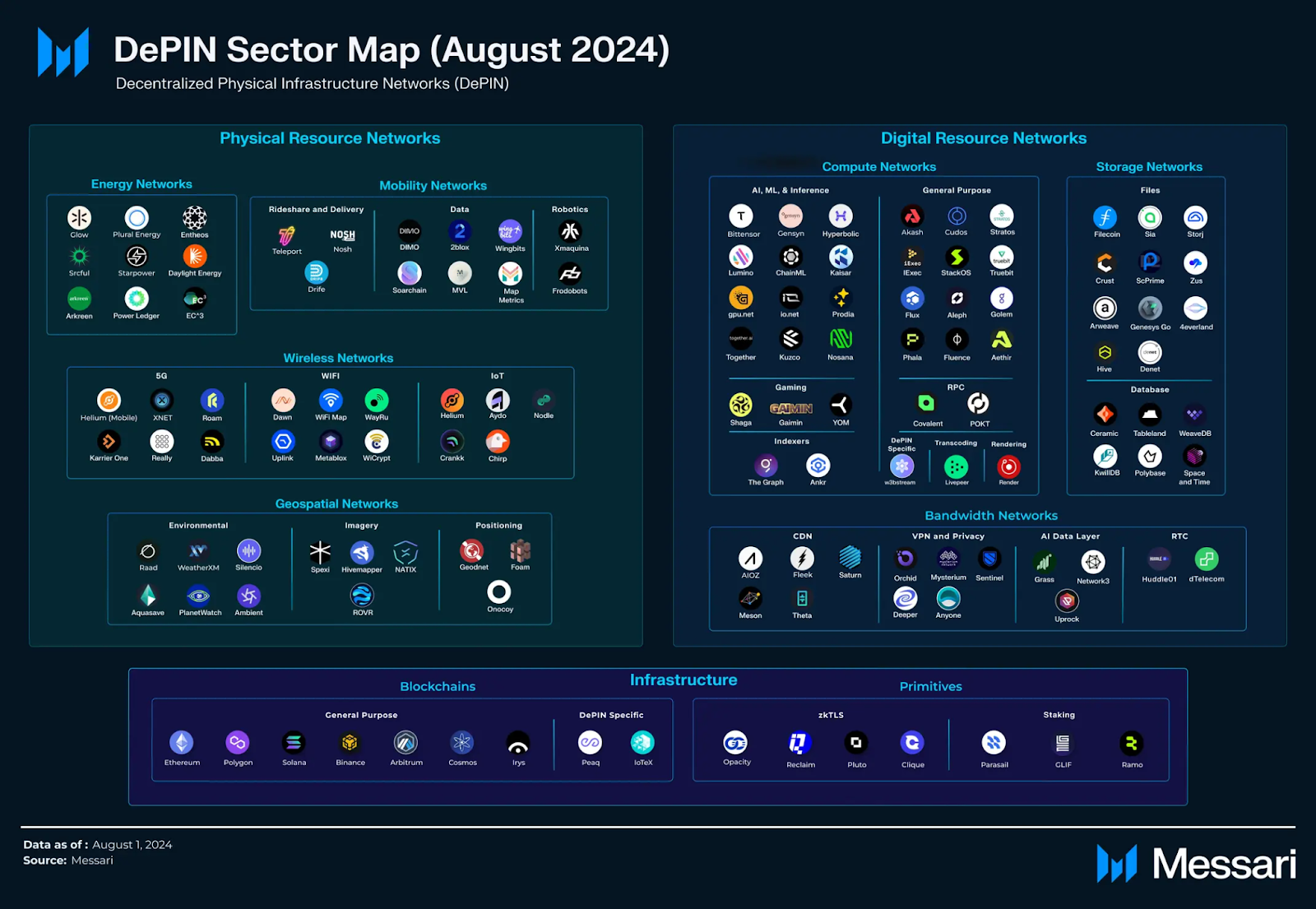

DePIN セクターマップ

前回のセクターマップ以来、DePINのサブセクターを3つ追加しました:

- 分散型ゲームインフラ(DeGIN):コンピューティングネットワーク

- AIデータレイヤー:帯域幅ネットワーク

- ロボティクス:モビリティネットワーク

既存のセクターでは、MLネットワークセクターをAI、ML、推論と名称変更し、クリプト x AIの成長に伴うその広範な範囲を反映しました。本レポートでは、簡潔にするために、このセクターをAI x DePINと表記します。

その他、著しい成長と成功を収めているセクターには、エネルギーネットワーク(DeGEN)、ワイヤレスネットワーク(DeWi)、環境データネットワークがあります。

また、DePINの中核インフラをマップに追加し、DePINの拡大を支える技術を強調しました。DePINが構築している主要なL1に加え、注目すべき主要な構成要素として、zk-TLSとステーキングデリバティブの基本要素を含めました。

では、DePINにとって、これは何を意味するのでしょうか?

全体像

DePIN 時価総額リーダー

DePINの食物連鎖の頂点に立つデジタルリソースネットワーク(DRN)は、市場の時価総額を独占しています。

時価総額トップ8のDePINプロトコルのうち7つがDRNで、合計122億ドルの価値があります。 時価総額トップ8に入った唯一のフィジカルリソースネットワーク(PRN)はHeliumで、時価総額は8億7000万ドルで7位でした。 時価総額トップ20に入った唯一のPRNはHivemapperで、時価総額は1億2700万ドルでした。

上位のDePINプロトコルは、昨年大幅に成長しました。Render(231%増)、Arweave(426%増)、Helium(236%増)、Akash(450%増)はいずれも前年比で200%以上の成長を遂げました。

しかし、時価総額の成長は収益の増加には結びついていません。収益は依然としてDePIN全体で大幅に低く、収益で上位8位に入ったDePINプロトコルは4つだけでした。

DePIN最大の収益源

Filecoinは時価総額で最大のDePINであり、過去90日間で最も収益の高いプロトコルとしてDePINネットワークをリードしました。Filecoinの収益は前四半期比で146%増加しましたが、ネットワークの収益は2023年第2四半期と比較して65.2%減少し、1150万ドルから400万ドルに減少しました。この減少は、需要側のベースフィーがほとんどなくなったことが原因であり、ペナルティ料金は2023年第2四半期の830万ドルから2024年第2四半期には9,000ドルに減少しました。これは、需要の増加とストレージユーザーのコスト削減にとって好ましい展開です。しかし、ネットワークの収益性は低下し、失われた収益を補うために需要側の成長をさらに促進する必要があります。

収益のリーダーはカテゴリーによって大きく異なり、トップ10に同じカテゴリーからのプロジェクトがランクインすることはありませんでした。このような多様性は、時価総額と時価総額/収益比率にも反映されています。時価総額は、下限が1,400万ドル(WiFi Map)から上限が24億ドル(Filecoin)までと幅がありました。時価総額/収益マルチプルは最低8.4倍(Glow)から最高6,862倍(The Graph)まで幅がありました。

注目すべきは、GlowはDePINプロトコルの中で、FilecoinとFluxに次いで3番目にオンチェーン収益が高いことです。 収益は比較的高いにもかかわらず、Glowの時価総額/収益マルチプルは8倍で、他のトップ収益企業よりも大幅に低くなっています。 Glowの認知度が限定的であることが、この理由として考えられます。Glowはまだ慎重な立ち上げ段階にあり、2023年12月に稼働を開始したばかりです。

全体的な収益の伸び悩みは、DePINセクターが依然として主に需要に制約されていることを反映しています。集中型プラットフォームは、原材料とカスタマイズされたサービスを組み合わせた統合ソリューションを提供しています。DePINは、一般的に低価格で提供されている場合でも、集中型企業が提供する全体的な価値提案に匹敵することに苦戦しています。

しかし、時価総額/収益マルチプルが非常に高いことは、投資家がDePINプロジェクトに高い潜在性を見出していることを示唆しており、それらのプロジェクトはほとんどが依然として初期段階のベンチャー企業です。

最も初期の段階での資金調達を調査することで、投資家が最も可能性を見出している分野が明らかになるかもしれません。

DePIN初期段階の資金調達

DePIN初期段階の資金調達は前年比296%増で、2023年の6,200万ドルに対し、2024年には現時点で2億4,600万ドルがDePINプロジェクトに投じられました。案件数も急増しており、2023年の14件に対し、今年は前年比400%増の70件となっています。DePINの資金調達は、2023年の低調な市場から回復し、2022年の調達額を上回りました。これは、ブロックチェーンインフラストラクチャへの多額の投資に続き、業界がアプリケーションに焦点を移す中、VC間でDePINへの関心と熱意が高まっていることを反映しています。

2024年の3件の最大規模の調達の2件は、DePINに特化したレイヤー1への投資であり、その中には5,000万ドルの資金調達を行ったIoTeXや、3,000万ドルの資金調達を行ったPeaqが含まれています。これら2つのL1は、AIエージェントからRWAインテグレーションまで、幅広いDePINユースケースにアピールするモジュール機能やコンポーネントを提供することで、DePINプロジェクトの市場シェア獲得を目指しています。

DePINでは、最も多くの資金調達を受けているサブセクターにも多様性が見られます。io.netはGPUコンピューティングネットワークの構築に3500万ドルのシリーズAラウンドを調達し、DIMOはモビリティネットワークの拡張に1150万ドルのシリーズAラウンドを調達し、Daylight EnergyはDeGENネットワークの構築に900万ドルのラウンドを調達しました。

DePINの資金調達が増加するにつれ、新たなナラティブが生まれ、次世代のDePINのあり方が明らかになりつつあります。

セクター別の動向とナラティブ

デジタルリソースネットワーク(DRN)

GPUコンピューティングブーム

生成AIの台頭とその波及効果により、クラウドコンピューティングネットワークが市場に流入しています。GPUコンピューティングの最も顕著なユースケースはAIとゲームの2つです。

AI x DePIN

AI x DePINの分野では、GPUは主に機械学習(ML)、トレーニング、推論のユースケースで活用されています。新興のGPUコンピューティングネットワークは、GPUコンピューティングを未加工の商品として提供するか、GPUコンピューティングを使用して特定のサービスを低コストで提供します。

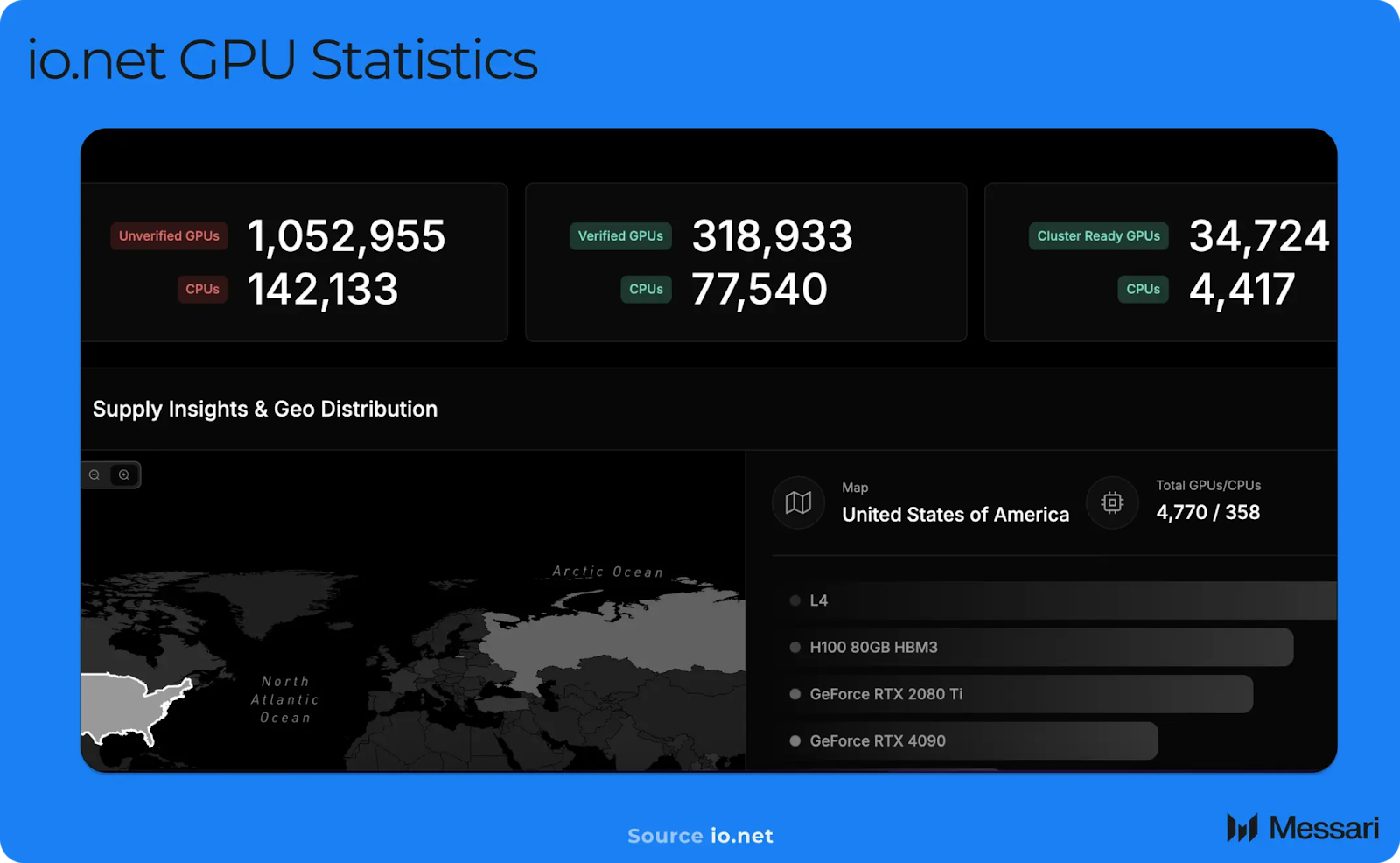

前者のカテゴリーには、io.net、Aethir、NosanaなどのGPUクラウドコンピューティングマーケットプレイスが含まれます。これらの企業は、コンピューティングパワーを求める開発者や組織にGPUへのアクセスを提供しています。GPUが不足している現状では、DePINは集中型クラウドコンピューティング企業のように新しいGPUを購入するのではなく、既存のGPUを使用してコンピューティングを提供することができます。これにより、集中型プロバイダーと比較してGPU利用の価格を低く抑えることができます。

例えば、Nosana(時価総額1億2000万ドル)は、集中型クラウドプラットフォームよりも85%も安いGPUコンピューティングを提供していると主張しています。このようなGPUネットワークは、レンタル可能なGPUコンピューティングの膨大な在庫を誇っています。io.netは、130万を超えるGPUを保有しており、そのうち31万8933台が検証済みであると主張しています。同社は2024年3月に3500万ドルのシリーズAラウンドを調達し、そのトークンの市場価値は2億2000万ドルとなっています。4月にio.netと提携したAethirは、AIやゲームのユースケースを推進するために、4億ドル相当のNvidia H100を3000台含む4万台以上のGPUを保有していると主張しています。Aethirは2023年7月に900万ドルの資金調達ラウンドを実施し、同社のトークンの時価総額は現在2億3500万ドルとなっています。これらのGPUがすぐに利用可能かどうかは、現時点では不明です。

他のネットワークは、GPUを活用してエンドユーザーに特定のAI製品を提供しています。例えば、Prodiaは、GPUの分散型ネットワークを使用して推論を実行し、開発者に生成画像AIサービスとAPI統合を提供しています。GPUプロバイダーのDePINを使用することで、Prodiaは画像生成において、集中型クラウドの競合他社よりも50%から90%低いコストを実現しています。現在、このネットワークには10,000台のGPUが利用可能であり、4億枚以上の画像生成に利用されています。Prodiaは2024年7月、Dragonfly Capitalが主導する1500万ドルのシードラウンドで調達を実施しました。

分散型GPUコンピューティングへの強固なアクセスは、分散型AIの開発に不可欠であり、注目すべき重要な分野です。GPUクラウドネットワークは、供給側と需要側の両面で課題に直面しています。供給側では、ネットワークは経済的に実行可能な状態を維持しながら、不足しているGPUを巡って競争しなければなりません。需要側では、顧客はコストよりも集中型クラウドプロバイダーによるGPUコンピューティングの統合的サービスを優先する傾向にあるため、競争するには分散型プロバイダーも同等のユーザー体験を提供する必要があります。

分散型ゲームインフラ(DeGIN)

分散型ゲームインフラ(DeGIN)

ゲーム業界はDePINとGPUの大量供給を活用し、AIやピクセルストリーミングのようなゲーム特有のユースケースに対する高まる需要に対応しています。

ピクセルストリーミングにより、ゲーマーはどのようなハードウェアでも演算負荷の高いゲームをストリーミングできるようになり、グラフィックが高度なゲームへのアクセスが増加します。DePINを使用することで、ハイエンドのゲーム用コンピューターは余剰のGPU容量を販売し、ローエンドのコンピューターにゲームをストリーミングすることができます。ピクセルストリーミングは、集中型のピクセルストリーミングプロバイダーよりも低コストでゲームをユーザーにストリーミングできるゲーム用DePINにより、Steam(時価総額約80億ドル)のようなゲーム大手のポジションを脅かす可能性もあります。Yom、Shaga、Gaiminなどの新しいネットワークは、ピクセルストリーミングのようなユースケースを推進するために、ゲーミングDePINを構築しています。

既存のハイエンドゲーム用コンピューターは、AIのユースケースにおけるGPUの主要な供給源となりつつあります。AIブームが起こる前は、ゲームはNvidiaの最大の市場であり、2022年の同社の収益の46%を占めていました。2024年第3四半期には、AIユースケースに対応するデータセンターからの需要の増加により、ゲームは同社の収益の16%に減少すると予測されています。しかし、Nvidiaの2023年以前のGPUのほとんどはゲーム用コンピューターに搭載されているため、DePINネットワークにとってGPUコンピューティングの潜在的な供給源となります。DePINコンピューティングネットワークは膨大なゲーム用GPU供給を活用し、AIの需要を満たすのに役立っています。

物的リソースネットワーク(PRN)

分散型ワイヤレス(DeWi)

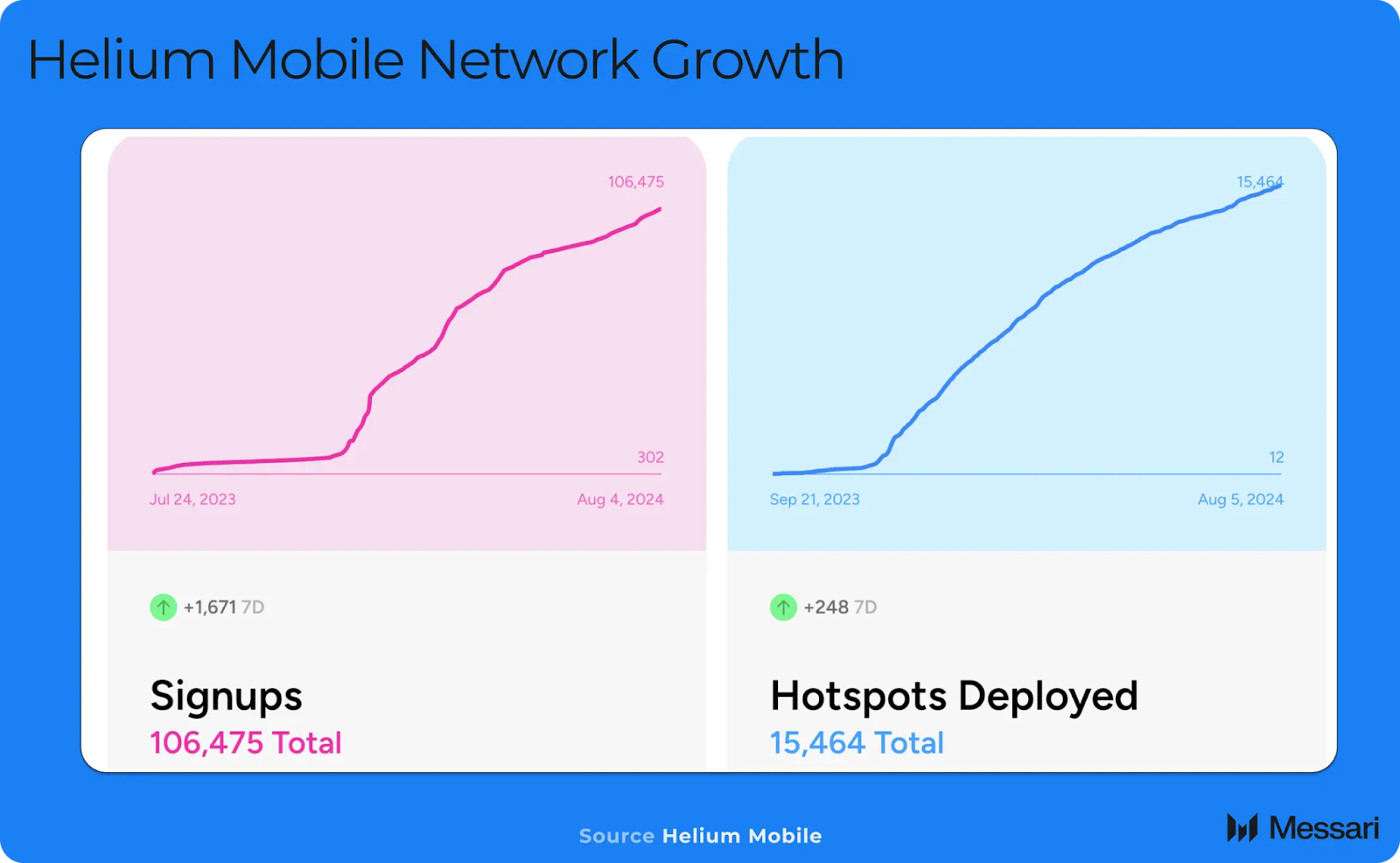

2024年、Helium Mobileの成功と、WiFiに焦点を当てたプロトコル、Dawnの立ち上げなど、有望なプロジェクトの登場により、DeWiスペースは活気づきました。

Helium(HNT)は前月比48.75%増で、時価総額トップ100トークンの中で最高のパフォーマンスを記録しました。この上昇は、7月にHelium Mobileのユーザー数が10万人を突破したことが要因であるようです。このサービスは2023年12月に開始され、同様のプランの全国平均が月額144ドルであるのに対し、月額20ドルで通話、テキスト、データプランが無制限で利用できます。HeliumはDeWiを活用し、Heliumホットスポットを通じてより低料金でサービスを提供しています。もしHeliumのサービスエリア外であれば、ユーザーはT-Mobileの全国的なサービスエリアに切り替わります。Helium Mobileは、その非常に競争力のある価格設定により、ワイヤレス通信の市場シェアを大幅に拡大し、他の通信事業者にコスト削減を迫る可能性があります。

WiFiに関しては、Andrenaは、ユーザーが余剰のWiFi容量をネットワークに販売できるDePIN「Dawn」の立ち上げを計画しています。現在、Andrenaは、全国平均が75ドルであるのに対し、月額30ドルからWiFiを提供しています。Andrenaは、大手プロバイダーからWiFiを卸価格で購入し、エンドユーザーに販売することで、低価格を実現しています。Dawnは、AndrenaのWiFiインフラを入手したユーザーが、インターネットを独自に提供することを可能にし、コストを削減し、余剰WiFiを販売することを可能にします。DePINの現在の価値蓄積とガバナンスのメカニズムを改善するために、Dawnは、保有者が特定の地理的位置に割り当てることで、オンチェーンの収益にアクセスすることを可能にするメダリオンも導入しています。

メダリオンとDEWiのイノベーションに関する今後のMessariレポートにご注目ください。

分散型創発エネルギー(DeGen)

米国のエネルギー網は時代遅れです。エネルギー省によると、米国の送電線の70%が25年以上前のものという状況で、停電による米国企業の損失は年間1500億ドル以上に上ります。同時に、不可逆的な気候変動を回避するためには、2030年までに世界の二酸化炭素排出量を43%削減する必要があり、太陽光や風力などのクリーンエネルギー源への移行が不可欠です。この2つの問題の交差点にあるのが、クリーンエネルギーへの移行には適さない既存の集中型エネルギーグリッドです。クリーンエネルギーは、エネルギーが生成される場所が分散型であることが多く、ソーラーパネルや風力タービンが全国に分散して設置されています。

分散型エネルギー部門は、仮想発電所(VPP)を通じてこれらの問題に取り組んでおり、クリーンエネルギーの導入を奨励することで、2024年までに大幅な成長が見込まれています。

仮想発電所

仮想発電所は、ソーラーパネル、風力タービン、バッテリーストレージなどのさまざまな分散型エネルギーリソースを統合し、単一の発電所として機能するDePINネットワークです。VPPプロバイダーは通常、トークン報酬と引き換えにエネルギーとデータをVPPに提供し、プロバイダーは自身のエネルギー生産から利益を得ることができます。これにより、VPPは集中型グリッドよりもエネルギーグリッドを安定化させ、エネルギー効率を最適化し、再生可能エネルギーを支援することができます。

最大のVPPはStarpowerのようで、7,000台以上のデバイスがネットワークに接続されています。Solanaを基盤とするStarpowerは、ネットワークにエネルギーとデータを提供したユーザーにSTARトークンを報酬として提供しています。2024年6月、StarpowerはAlliance DAO、Hashkey Capital、その他の企業からプレシードラウンドの資金調達を行いました。

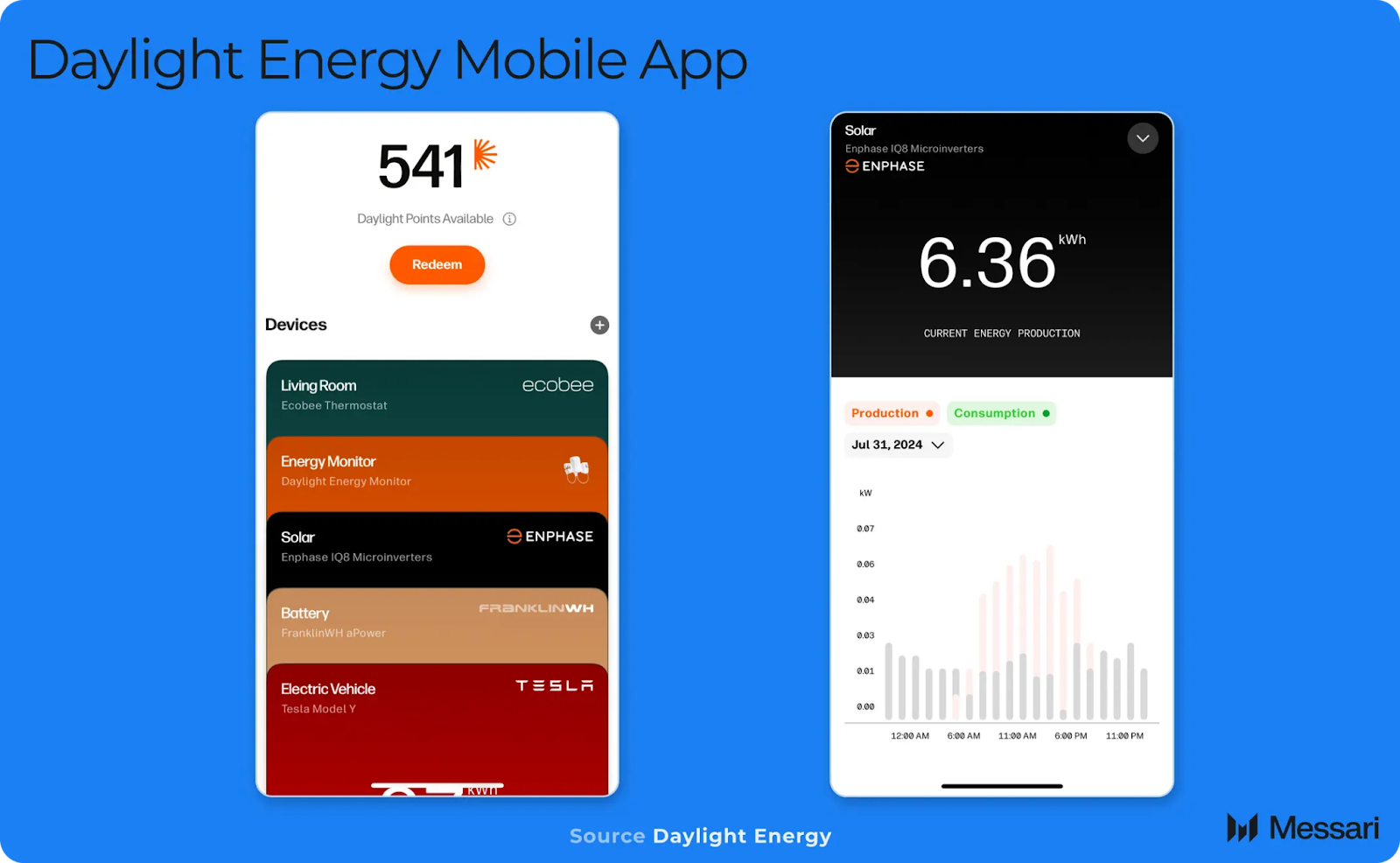

もう一つの新興VPPはDaylight Energyで、住宅所有者がエネルギーコストを節約し、クリーンエネルギーに移行するのを支援する一連の製品とサービスを提供しています。Daylightのユーザーは、さまざまなセンサーやモニターを通じてエネルギーとエネルギー使用に関するデータを寄与し、その見返りとしてDaylightポイントを受け取ります。このポイントは、報酬と交換することができます。Dawn とともに、Daylight は DePIN プロトコルとトークンエコノミー設計に Medallions を導入する予定です。Base 上の L3 として構築された Daylight は、2024年7月に a16z Crypto が主導する900万ドルのシリーズAを調達しました。

他のVPPは、Heliumのような既存のDePINネットワークを活用しようとしています。SRCFULは、HeliumにENERGYサブネットの作成を提案し、既存のHeliumホットスポットとSRCFULのバッテリーおよびインフラを活用して、グローバルなVPPの構築を目指しています。

分散型エネルギープラットフォームもまた、クリーンエネルギーへの移行を加速させようとしています。前述のGlow Protocolは、DePINとゲーム理論を活用してソーラーファームの展開を奨励しています。このソーラーファームは、プロトコルによって認証されたカーボンクレジットを生産し、不正行為が頻発する市場に信頼性の高いカーボンクレジットを提供しています。 これまでに、Glowはローンチ以来7か月間で、米国全土に45のソーラーファームを展開しました。 このプロトコルは、133,236kWhのエネルギーを生成し、19,555本の木が吸収するのと同等のCO2削減を実現しました。

市場に参入する新しいユースケースやプロトコルの種類が増加するにつれ、これらの技術を支える基盤となるブロックチェーンインフラや、それらがDePINの有効性をどのように高めることができるかについて、注目が高まっています。

DePIN インフラ

DePINプロジェクトはどのようなチェーンを構築しているのでしょうか?

SolanaはDePIN L1のトップのようで、ネットワーク上に78のプロジェクトが構築されていると推定されています。Ethereumは74のDePINプロジェクトと推定されており、Solanaに肉薄しています。DePINに重点を置くL1もまた、IoTeXとPeaqがそれぞれ51と31のプロジェクトを抱え、エコシステムを拡大しています。DePINのエコシステムが充実しているその他のL1には、Polygon、Binance、Arbitrum、Cosmosなどがあります。

さらに、SolanaはGPUネットワークの間で人気があるようで、io.net、Nosana、Shaga、KuzcoなどがSolana上で構築することを選択しています。また、GPUレンダリングネットワークのRenderは、Solanaの価格の手頃さとトランザクション時間の速さを理由に、2023年にPolygonからSolanaに移行しました。Solanaは、DePINのL1の中で初期の勝者であるようです。

zkTLS

ゼロ知識トランスポートレイヤーセキュリティ(zkTLS)は、2つの当事者と第三者との間でzk-attestationを可能にし、データの一部が有効であることを証明します。この比較的新しい技術はこれまで注目されていませんでしたが、DePINの最も価値の高いユースケースのいくつかを実現する可能性があります。

例えば、Uber EatsやDoorDashと競合する分散型フードデリバリーアプリのNoshを例に考えてみましょう。分散型デリバリーにおける大きな問題は、信頼性の高いサービスを提供できる質の高いドライバーを確保することです。NoshはzkTLSを使用することで、DoorDashに対して「ヴァンパイアアタック(トークンを使って既存のプロジェクトのユーザーを奪うマーケティング手法)」を実行し、zk-attestationによってドライバーがアプリ上で最低限の評価を確保できるようにすることができます。zkTLSはすべてのWeb2データを検証可能にし、DePINプロトコルが対競合優位性やネットワーク効果を打破するために使用できる幅広い「ヴァンパイアアタック」を可能にします。

著名なzkTLSプロバイダーには、Opacity、Pluto、Reclaim、Cliqueなどがあります。

リキッドステークと再ステーク

Eigenlayerの成功により、Symbiotic、Karak、EtherFi、Renzoなど、一連のステーキングプラットフォームが登場しました。DePINの領域では、ステーキング派生商品はFilecoinエコシステムに限定されており、GLIF、Parasail、Ramoが流動的なステーキングと再ステーキングのバリエーションを提供しています。ステーキングの原始的要素は、ストレージプロバイダーがFILを借り入れ、ステーキングすることを可能にすることで、Filecoinの資本効率を高め、それによって彼らのビジネスとネットワークをより速く成長させます。このようなプラットフォームは、GLIFがプラットフォーム上で1億4400万ドルをロックし、年率換算利回り(APY)8.223%、Parasailがプラットフォームに5700万ドルを委任し、年率換算利回り(APY)20.23%を達成するなど、高利回りを実現しています。

パラセイルは、Filecoinの枠を超えて事業を拡大し、Geodnet、Fluence、Arkreen、PeaqなどのDePINネットワークにステーキングサービスを提供する計画です。2024年前半には、GLIFはMulticoin主導で450万ドルの資金調達ラウンドを行い、一方パラセイルはProtocol Labs主導で400万ドルのシードラウンドを行いました。DePIN分野では、ネットワークのスケーラビリティとコスト削減の試みにより、ステーキングデリバティブの成長が今後も続くと考えられます。これにより、集中型事業者に対する価格圧力が高まるでしょう。

結論:

2024年には、時価総額最大のプロトコルが3桁倍の成長を遂げ、アーリーステージの資金調達額が大幅に増加するなど、DePINセクターは著しい成長と成功を遂げました。DePINに対する期待の高まりは、DeGEN、DeGIN、zk-TLS、AI x Cryptoなどの新たな用語や略語の認知度を高めることにつながりました。しかし、収益と価値獲得は投資にまだ追いついておらず、DePINがまだ発展途上にあるという現実を反映しています。世界的な混乱が拡大し、景気後退の可能性が迫る中、アーリーステージのベンチャー企業への資金調達が枯渇する前に、DePINがその将来性を発揮し始めるかどうかは不透明です。

*元の記事は2024年8月7日執筆です。記事中のデータは現時点の数値と乖離している可能性がございます、予めご了承ください。